2024년 베트남 플라스틱 소재(PE) 시장 동향

본문

2024년 베트남 플라스틱 소재(PE) 시장 동향

- 플라스틱 활용도 높아 플라스틱 소재에 대한 관심 및 수입 수요 지속

- 생산 비용 절감, 환경 규제 대응 방안 고민 필요

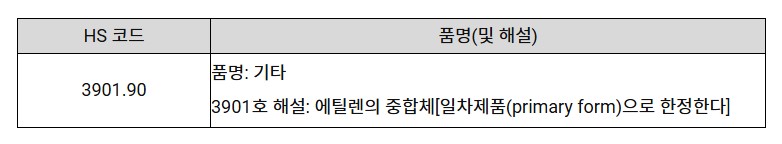

상품명 및 HS 코드

시장 동향

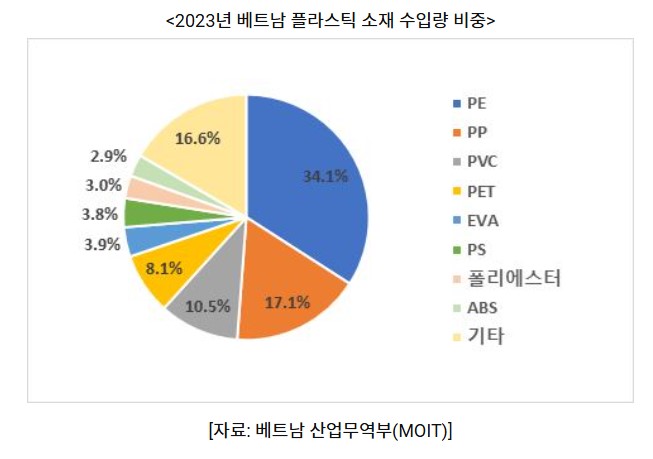

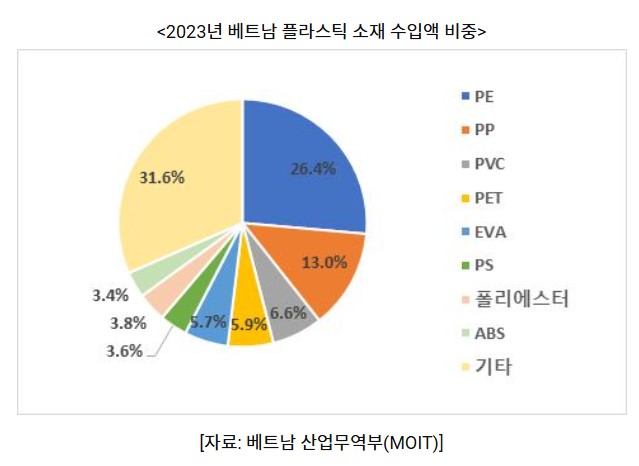

베트남 산업무역부(MOIT)에 따르면 2023년 베트남의 폴리에틸렌(PE) 수입량은 232만 톤, 수입액은 25억 8,000만 달러로 전년 대비 수입중량은 2.5%, 금액은 19% 감소했다. 특히 2023년 PE 플라스틱은 베트남 전체 플라스틱 소재 수입량의 34.1%, 총수입액의 26.4%를 차지했으며 평균 수입 가격은 톤당 1,114달러 수준이었다.

플라스틱 제품의 제조 공정은 플라스틱 재료를 가공해 형태를 변형하는 수준이어서 생산 비용 측면에서 플라스틱 원료 비용이 큰 비중을 차지한다. 이에 베트남의 주요 플라스틱 원료는 운송비를 절감하기 위해 주로 중국, 대만, 한국 등 동아시아 지역의 국가로부터 수입된다. 한편, 베트남 산업무역부 산하 베트남 산업통상정책연구원(VIOIT, Vietnam Institute of Strategy and Policy for Industry and Trade)에 따르면 2022년 기준 베트남 플라스틱 제조업체의 80% 이상이 남부 지역에 분포하는 등 베트남의 플라스틱 산업은 주로 남부 지역 위주로 발달해 있다. 이는 플라스틱 포장재 수요가 높은 가공 공장이 베트남 남부 지역에 많이 소재하고 있기 때문인 것으로 보인다.

플라스틱은 포장재 외에도 병, 각종 용기, 가전, 일회용 소비재 등 다양한 용도로 폭넓게 사용된다. 이에 베트남의 플라스틱 시장은 재화 소매시장과 전자상거래 시장과 깊은 연관이 있다. 2023년 재화 소매 판매는 전년 대비 8.6% 증가했으며 그 중 식품 부문은 11.7% 증가했다. 베트남 전자상거래협회(VECOM)에 따르면 2023년 베트남의 전자상거래 시장은 전년 대비 25% 이상 성장하여 250억 달러의 매출을 기록한 것으로 추정된다.

수입 동향

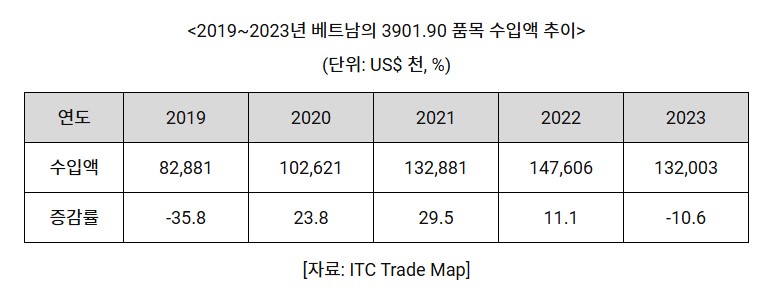

2023년 HS 코드 3901.90 품목 수입액은 전년 대비 10.6% 감소한 1억 3,200만 달러를 기록했다. 해당 품목 수입액은 해마다 변동이 있었지만 2019년부터 2023년까지 전반적인 상승 추세를 보였으며, 2019년 대비 2023년 수입액은 59.3% 증가한 것으로 집계됐다.

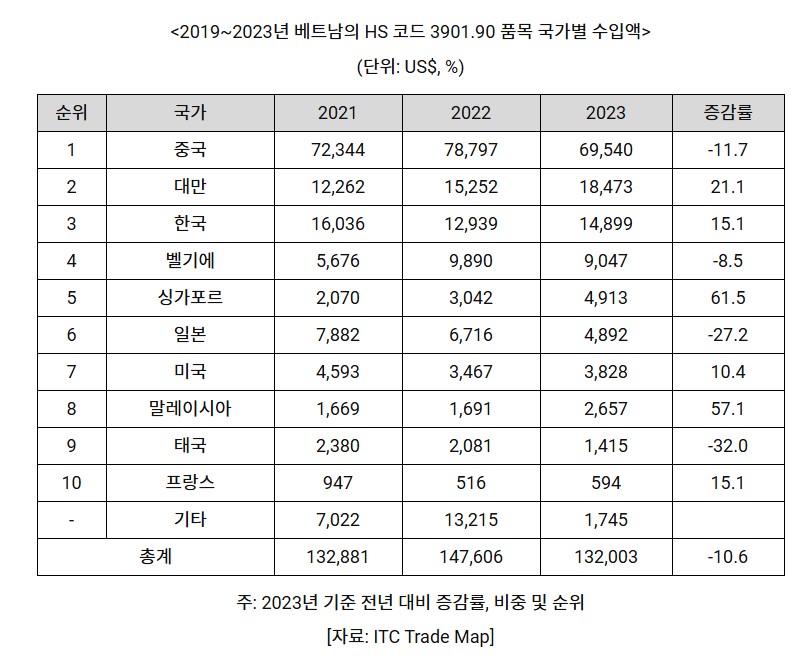

베트남은 운송비를 절감하기 위해 주로 주변국으로부터 1차 플라스틱 소재를 수입하고 있다. 이에 2023년 중국이 전체 수입의 52.7%의 비중으로 베트남의 HS 코드 3901.90 품목 최대 수입국 자리를 차지했으며, 대만과 한국은 중국의 뒤를 이어 각각 2위와 3위를 기록한 것으로 나타났다.

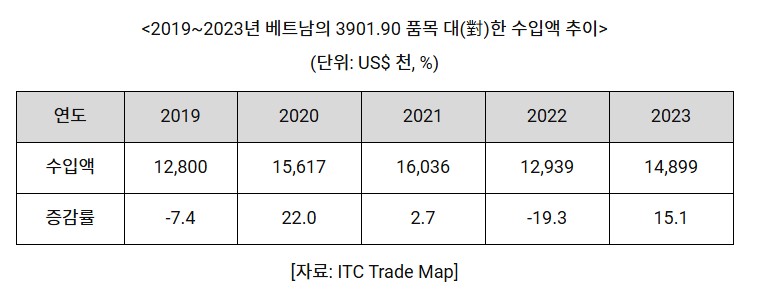

대(對)한 수입 동향

베트남의 한국으로부터의 HS 코드 3901.90 품목 수입액은 2023년 1,490만 달러로 전년 대비 15.1% 증가했다. 지난 5년간 한국으로부터의 수입은 증가 추세를 보이고 있으며, 2019년 대비 2023년 수입액이 약 16.4% 늘었다. 베트남에 PE를 수출하는 한국 기업으로는 대림산업, 롯데케미칼, GS칼텍스, SK지오센트릭 등이 있는 것으로 알려져 있다.

경쟁 동향

베트남의 PE 시장은 공급업체가 많아 경쟁이 치열하지만, 아직 기업별 시장 점유율이 비슷하고 압도적인 점유율을 통해 시장을 주도하고 있는 기업은 없는 것으로 나타났다. 베트남 현지에 진출한 기업으로는 앞서 언급한 한국 기업 외에도 사빅(SABIC, 사우디아라비아), 우즈베키스탄-한국 가스 케미칼(Uz-Kor Gas Chemical, 우즈베키스탄), 다우 케미칼(Dow Chemical, 미국), 케미엄 인터내셔널(Chemium International, 미국), 셰브론 필립스(Chevron Phillips, 미국) 등이 있으며 이들 모두 다양한 종류의 PE를 생산한다.

유통구조

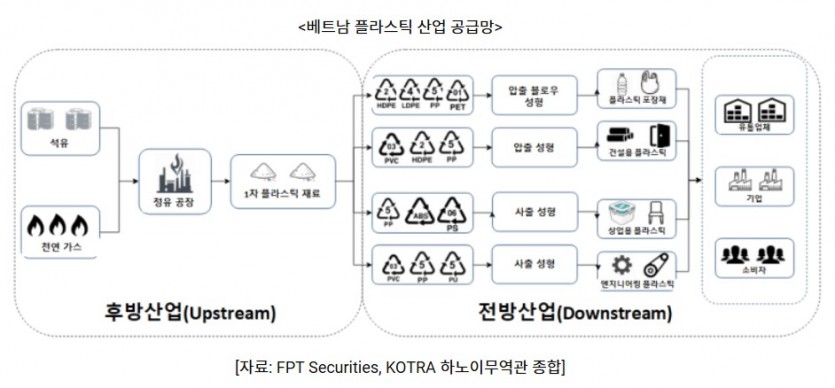

플라스틱 산업은 주로 후방산업(upstream)과 전방산업(downstream)으로 대별된다. 후방산업은 원료 생산을 위한 막대한 초기 투자 자본 및 운전자본(working capital)이 필요해 아직 베트남의 플라스틱 산업의 업스트림(upstream)부문은 충분히 발전하지 못했으며 원료 대부분을 수입에 의존하고 있다. HS 코드 3901.90을 포함해 플라스틱 원료를 수입하는 것으로 알려져있는 베트남 기업 중 일부를 살펴보면 다음과 같다.

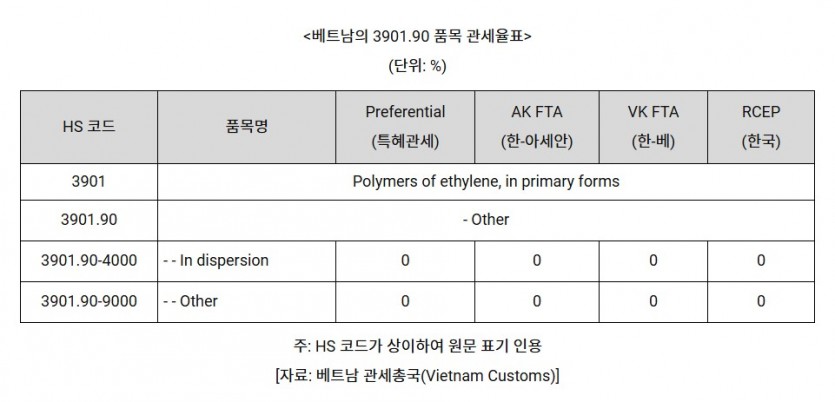

관세율 및 규제

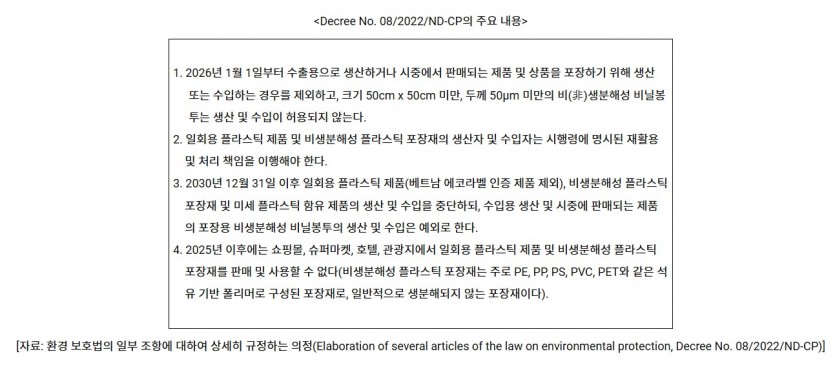

한편, 베트남 천연자연환경부(MONRE)의 환경오염통제부(Environmental Pollution Control Department)에 따르면 베트남 가구는 월 평균 약 1kg의 비닐봉지를 사용하고 있으며, 플라스틱 쓰레기와 비닐봉지의 11%~12%만이 재활용되고 있어 환경 오염과 관련해 국가적 피해가 발생하고 있다. 플라스틱 남용에 따른 추가 피해를 막기 위해 베트남은 2022년 플라스틱 포장재 사용을 제한하는 ‘환경 보호법의 일부 조항에 대하여 상세히 규정하는 의정(시행령 08/2022/ND-CP)’을 발표했다. 이에 향후 베트남에 HS 코드 3901.90 품목을 수출하고자 하는 기업들은 아래 규제 내용을 미리 파악할 필요가 있다.

시사점 및 진출전략

플라스틱은 일상 생활은 물론 다양한 곳에 쓰이고 있으며, 베트남의 경제 발전에 따라 플라스틱의 활용도는 더 다양해질 전망이다. 지난 5년간 한국의 對베트남 HS 코드 3901.90 품목의 수출은 대체적으로 증가 추세이기는 하지만, 향후에도 이러한 흐름을 이어가기 위해서는 원유 가격 변동에 따른 리스크 해소와 각종 비용 절감을 통한 가격 경쟁력 확보 방안을 고민해 보아야 한다. 또한 최근 현지에서 강화되고 있는 환경 관련 규제 동향도 유심히 살펴볼 필요가 있다. 베트남 진출을 고려하고 있는 우리 기업들이 참가를 고려해볼 만한 플라스틱 관련 전시회는 다음과 같다.

* 자료제공: MOIT, ITC Trade Map, FPT Securities, Vietnam Industry and Trade Information Center, Vietnam Customs, Decree No. 08/2022/ND-CP, KOTRA 하노이무역관 종합

* 자료편집: 핸들러전문지

- 이전글인도 사출 성형기 시장 동향 24.07.23

- 다음글22호_2024년 7월 우진플라임 뉴스레터(국문) 24.07.12