독일 2차전지 시장 트렌드: 소재와 Recycling(재활용)에 눈을 돌려야

본문

독일 2차전지 시장 트렌드: 소재와 Recycling(재활용)에 눈을 돌려야

- 전기차 배터리, 소재 조달부터 재활용까지의 전체 가치사슬 파악이 우선 돼야

- 독일 배터리 소재 시장, 중국 일변도에서 벗어나 공급선 다변화 시도 중

- 유럽 배터리 규정 도입 이후 변화될 서플라이 체인에 적절히 대응해야 승산

밸류체인: 배터리 소재에서 재활용까지

전기차 배터리 서플라이 체인의 시작은 소재이다. 소재 이후에 배터리 종류, 생산기술과 설비, 검사장비, 안전성 향상 및 모니터링, 재사용, 재활용 등 일련의 과정이 수반된다. 물론, 배터리의 최종 구매자인 완성차 메이커(OEM)의 배터리에 대한 전략적 결정이 선행되어야 하겠지만, 진행 순서로만 보면 소재(광산)에서 시작해 재사용, 재활용까지 이어지는 구조를 보인다.

배터리 소재는 유한해 수요 급증 시 수급이 어렵기 때문에, 덜 희소한 소재 기반의 배터리에 대한 연구도 활발히 진행되고 있다. 그리고 폐배터리 재사용/재활용을 통해 배터리 희소 소재 수급의 어려움을 해소하려는 정책적 기술적 움직임이 활발하다. 2023.8.17. 부로 발효된 배터리 규정이 예이며, 이미 업계에 상당한 변화를 야기하고 있다.

이 같은 상황을 감안할 때, 배터리 소재의 글로벌/독일 시장 현황을 살펴보고, 배터리 재활용 시장의 변화를 고찰함과 동시에 주요 관련 산업 및 기업을 점검해 보아야 할 시점이다. 즉, 배터리 소재와 직결된 배터리 재활용 시장의 트렌드를 파악해 미래의 비즈니스 전략을 준비해야 한다.

통계로 살펴보는 독일 배터리 소재 시장

1) 세계 리튬 수요, 매장량 및 생산능력

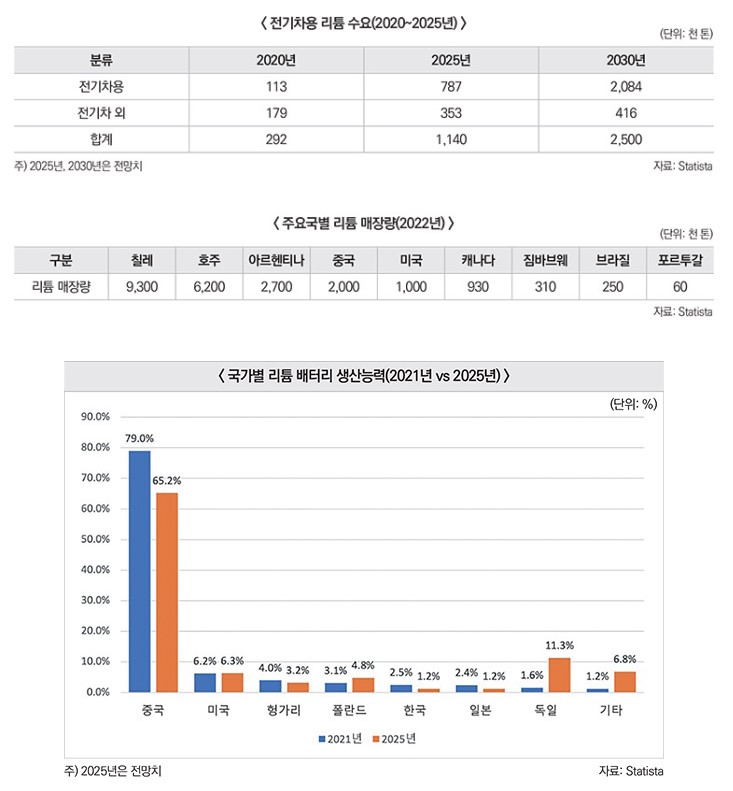

세계 전기차용 리튬 수요량은 2020년 11만3,000t을 기록했고, 2025년 78만7,000t, 2030년 208만4,000t에 이를 것으로 전망된다. 향후 전기차 배터리 수요는 지속적으로 급증할 것으로 예상된다.

리튬은 칠레(930만 t), 오스트리아(620만 t)가 독보적으로 많은 매장량을 보유하고 있으며, 아르헨티나(270만 t)와 중국(200만 t)이 그 뒤를 따르고 있다.

2021년 주요 국가별 리튬 배터리 생산능력을 보면, 중국(79%)이 압도이며, 독일은 1.6%에 불과하다. 그러나, 2025년 전망치를 보면 독일이 11.3%로 중국(65.2%)에 이어 2위를 차지할 것으로 전망되고 있다.

2) 독일 배터리 소재 수입 현황

독일 전기차 배터리 소재 시장은 2022년 24억 달러에서 2028년 100억 달러로 연평균 25.7% 성장할 것으로 예상된다. 이에 대한 요인은 전기차 보급 확대, 정부 정책지원, 배터리 기술 개발 등을 들 수 있다.

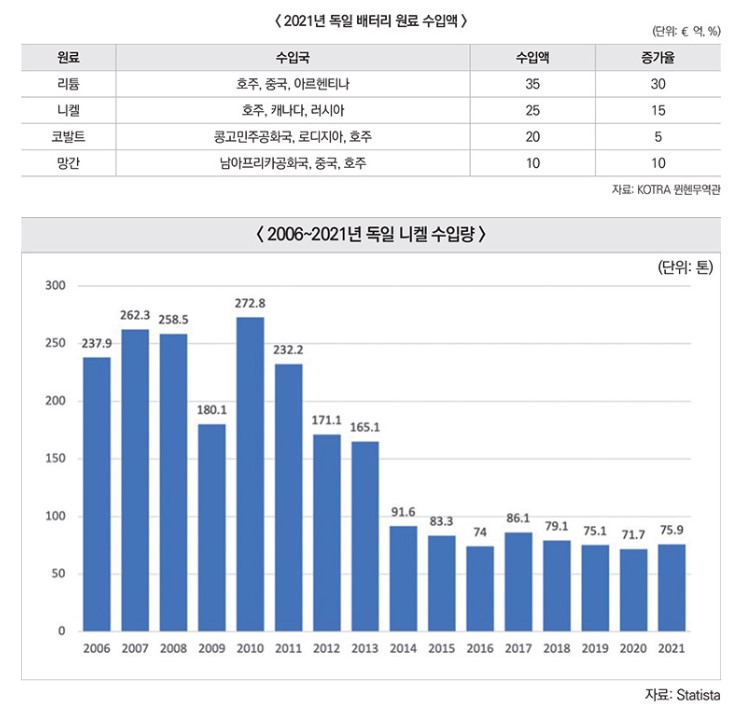

전기차 배터리의 핵심 원료는 리튬, 니켈, 코발트, 망간이다. 리튬은 배터리 에너지 밀도를 결정하는 중요한 원료로, 독일의 리튬 생산량은 세계의 약 0.1%에 불과하다. 니켈은 전기차 배터리의 에너지 밀도와 출력을 향상시키는 주요 소재로 독일의 니켈 생산량은 세계의 약 1.2%다. 배터리 안정성 향상에 중요한 코발트는 세계의 약 0.01%에 불과하다. 망간은 전기차 배터리의 충전 속도를 향상시키는 데 중요한 원료인데, 독일의 망간 생산량이 전 세계의 약 0.3%다.

독일은 전기차 배터리 소재의 대부분을 수입하고 있다. 2022년 독일의 리튬 수입량은 1만 t으로, 이중 약 99%가 중국에서 수입됐다. 한편, 2022년 독일의 니켈 수입량은 100만 t으로, 이중 약 70%가 호주에서 수입했으며, 코발트 수입량은 2만 t으로, 이중 약 60%가 콩고민주공화국에서 수입됐다. 망간 역시 전체 수입량 1억 t의 약 70%를 호주에서 수입했다.

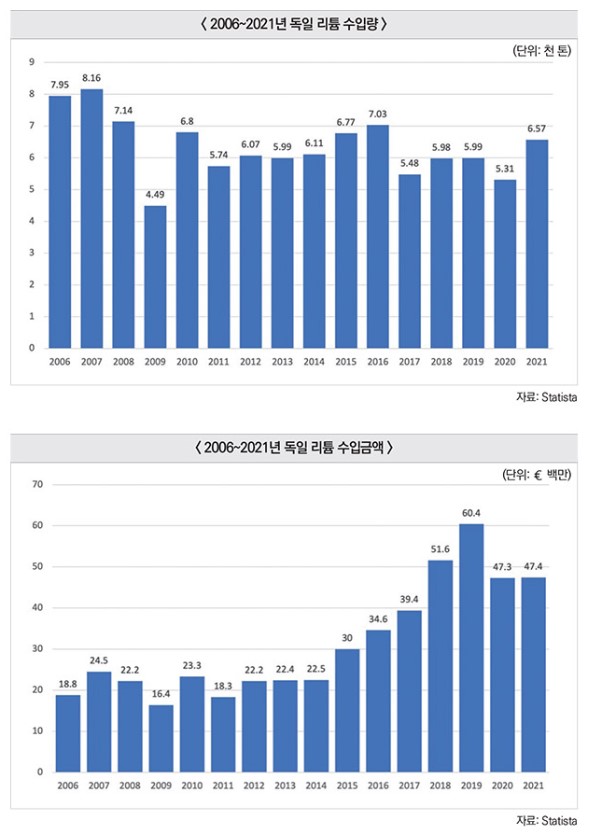

2006~2021년 사이 독일의 리튬 수입량을 보면 크게 두 구간으로 나눠볼 수 있다. 2019~2021년은 수입량 증가(59만9,000t → 65만7,000t), 수입액 감소(4,740만 유로) 현상을 보인다. 그러나 2006~2019년 기간에는 수입량 감소(79만5,000t → 65만7,000t), 수입액 급증(1,880만 유로 → 6,040만 유로, 3.2배 증가) 추세를 볼 수 있다. 이로써 전기차 보급 확산에 따른 배터리 소재 가격의 급등추세를 파악할 수 있다.

독일의 니켈 수입량은 2019~2021년 기간 중 꾸준히 감소하고 있다.

3) 한국 리튬 배터리 국가별 수출액

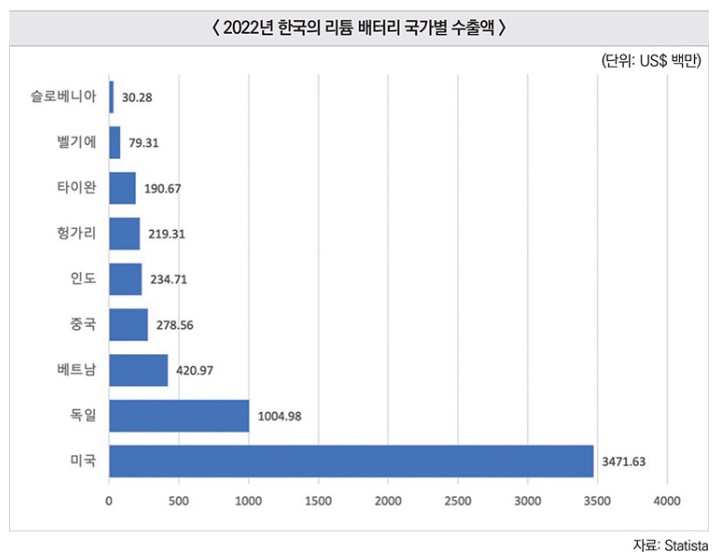

2022년 한국의 리튬 배터리 국가별 수출 규모를 보면, 미국(약 34억7,000만 달러)에 이어 독일(약 10억 달러)이 2위를 차지하고 있다. 지난해 기준 독일의 전기차 배터리 시장은 EU 최대이다.

세부 분야별 주요 기업으로 살펴보는 독일 배터리 시장

아래 배터리 분야별(원료, 팩/모듈, 기가 팩토리, 재활용) 주요 기업은 유럽의 배터리 시장을 선도하고 있다. 이들의 동향을 파악해 향후 트렌드에 대비하고자 한다.

1) 배터리 소재 기업

독일의 대표기업인 BASF, Thyssenkrupp 등을 비롯해 벨기에 Umicore가 주요 기업이다. VW과 Umicore의 합작 법인인 PowerCo의 행보도 눈여겨볼 필요가 있다.

2) 독일 배터리 팩/모듈 제조사

2023년 9월 독일 스트라스키르헨(Strasskirchen) 주민투표에서 전폭적인 지지를 얻은 BMW의 고전압 배터리 조립공장은 2024년 착공해 2026년에 가동될 예정이며, 지역 고용 창출(약 1,600명)에도 기여할 것으로 예상돼 향후 바이에른주의 대표적인 BMW 배터리 조립공장으로 자리 잡을 예정이다.

3) 기가 팩토리(Gigafactory)

양산용 배터리 소재 구매와 새로운 배터리 개발을 위한 배터리 소재 구매가 이뤄질 것이므로, 후발주자로서 기가 팩토리를 대상으로 소재 공급을 제안하는 방법과 선행개발용 소재 공급을 통해 신뢰를 쌓아가는 것도 좋은 전략이 될 수 있을 것이다.

4) 배터리 재활용 시장

아직은 충분한 폐배터리 물량이 확보되지 않은 상황이고, 일부 발생하는 물량을 직접 혹은 간접 블랙 매스(black mass)까지 가공하는 상공정에 대한 비즈니스 협약 및 블랙 매스 물량확보를 위해 업계의 논의가 활발하다. 또한, 유럽의 정책변화에 따라 블랙 매스에서 주요 배터리 원료를 추출하는 하공정을 유럽 역내에서 가능케 하는 절차에 대해서도 활발한 검토가 이뤄지고 있다.

유럽 배터리 규정과 독일의 배터리 소재 생산 및 재활용 시장

1) 해당 정책 및 시장 현황

독일 전기차 배터리 원료 시장은 지속적으로 변화할 것이다. 전기차 보급 확대에 따라 배터리 수요 증가가 예상되며, 소재 수요도 증가할 것으로 예상된다. 한편으로는, 기술 발전으로 인해 배터리 소재의 사용량이 감소할 가능성도 병존한다. 전기차 소재의 수입 의존도를 낮추기 위해 독일 정부는 다양한 정책을 추진하고 있다. 즉, 독일 정부는 배터리 소재의 자국 내 생산을 지원하고 있으며, 재활용을 독려하고 있다.

2023.8.17. 부 유럽연합 홈페이지 뉴스에 따르면, 신규 배터리 규정 Regulation(EU) 2023/1542가 효력을 발생하기 시작했으며, 이는 유럽 내 배터리 수거, 재사용 및 재활용을 보장하기 위한 법이다. 최초의 기후 중립 대륙이 되기 위한 유럽의 그린딜(A European Green Deal, Striving to be the first climate-neutral continen)을 현실화하기 위한 것이다(https://environment.ec.europa.eu/news/new-law-more-sustainable-circular-and-safe-batteries-enters-force-2023-08-17_en).

이 배터리 규정(Battery Regulation)의 효력 발생으로 인해, 그동안 블랙 매스(black mass)를 EU 역외국으로 운송해 재활용하던 종전 방식은 더 이상 지속하기 어렵게 될 전망이다. 하지만 실제로 대부분의 재활용기업들이 준비가 돼 있지 않아, 업계 전문가들은 규정 적용이 추가로 유예될 수 있다는 의견이 팽배하다.

독일의 대표적인 재활용 협회인 렐리오스(ReLioS)의 칼-에른스트 포셔트(Mr. Carl-Ernst Forchert) 회장은 뮌헨무역관과의 인터뷰에서 “독일의 대표적인 소재 기업인 P사는 2023년 중반에 양극재 생산을 시작했으나 충분한 수급이 되지 않은 것으로 파악되며, 신생기업인 Q사도 본격적인 양산체계를 완성하지 못하고 파일럿 생산 수준에 머물러 있는 것으로 파악된다”라고 언급했다.

“반면, 한국의 배터리 원료 및 재활용 기술은 상당히 앞서 있다는 것을 이번 9월 한국방문을 통해 알 수 있었다. 그리고 특히 독일 튀링겐 게라에 공장설립을 추진하고 있는 한국기업의 활약은 대단하다.

앞으로 양국 기업이 긴밀히 협업하면 좋겠다”라고 답하면서 한국 기업들에 대한 칭찬을 아끼지 않았다. 그리고 “독일의 대표 자동차 기업인 Y사와 Z사가 합작투자법인(JV)을 설립하는 최근 행보를 볼 때, 가까운 미래에 좋은 결과들을 이뤄낼 것으로 기대된다”라고 덧붙였다.

배터리뉴스 9월 12일 자 온라인 기사에 따르면, 삼성물산/성일은 게라 튜링겐(Gera, Thuringia) 공장 건설계획을 밝혔는데, 2024년 착공해 2025년 부분 가동, 2027년 2차 라인을 가동할 계획이다. 해당 시설에서는 연산 6만 대 분에 해당하는 2만2,000 t의 배터리를 재활용할 계획인데, 2029년 말까지 총 740만 유로의 투자가 이뤄질 예정이다(https://batteriesnews.com/new-start-battery-recycling-plant-thuringia/).

2) 미래 배터리의 유형: 지속 혹은 변화?

최근 새로운 종류의 배터리에 대한 연구 및 발표가 활발하다. 현재 전문가들의 의견에 따르면, 새로운 유형의 배터리가 급작스레 나타날 가능성은 낮고 여전히 연구 단계에 머무르고 있는 것으로 파악된다.

다이믈러 벤츠(Daimler AG)의 배터리 개발 총괄 담당인 안드레아스 닥터(Andreas Docter)는 독일 자동차협회(VDA)와의 인터뷰에서 현재 리튬 이온 배터리에 대해 “품질, 성능, 서비스 라이프 및 비용 면에서 어떤 종류의 배터리도 동일 수준을 만족시키지 못한다. 리튬 이온 배터리 기술이 발전함에 따라 이미 약 500km 주행거리가 가능하며, 고속 충전 기술로 인해 충전 시간도 현격히 줄어들었다”라고 답했다(https://www.vda.de/en/topics/electromobility/battery).

동일한 독일 자동차협회(VDA)의 기사 내용에 따르면, 슈퍼 배터리로 가는 여정에 새로운 혁신기술이 등장하고 있다. 예를 들어, 텍사스 대학 존 구데노프(John Goodenough) 교수의 연구팀은 액체 전해질을 고체(유리)로 변경, 리튬을 소디움(Sodium)으로 교체해 매우 저렴하고 견고하며 에너지 밀도와 안전성(액체 전해질로 인한 화재위험을 줄였으므로)이 높은 배터리를 생산하는 프로젝트를 진행 중이다.

이에 대해 윈터 교수(Prof. Winter)는 “기술적 가능성과 양산 가능성을 혼동해서는 안 되며, 연구소에서 도로(전기차)까지 가는 데 수년이 소요된다”라고 지적했다. 이 밖에 마그네슘 배터리도 더 많은 장점이 있으나 금속-대기 배터리 기술(metal-air technologies)과 마찬가지로 기존 연구 수준에 머물러 있는 수준이다.

국내 배터리 음극재 제조기업인 니바코퍼레이션의 백창근 대표이사는 “최근 소디움(Sodium)을 비롯한 다양한 연구가 이루어지고 있으나, 리튬 배터리의 성능, 관련 인프라, 기술 등이 압도적으로 진보했기 때문에 앞으로도 리튬 배터리가 시장을 주도하게 될 것이다”고 의견을 밝혔다. 또한 “독일 BMW 스트라스키어헨(Strasskirchen) 고전압 배터리 조립공장 설립과 같은 독일 배터리 제조공장이 늘어나기를 희망하며, 이를 통해 대유럽 수출 증가를 희망한다”고 기대를 표했다.

시사점

현재는 리튬 배터리가 계속 시장을 주도할 것이라는 의견들이 우세하다. 독일 리튬 수입량은 증가세이나, 수입액은 감소세를 보이고 있다. 또한, 독일의 리튬 배터리 생산능력(capacity, GWh)은 1.6%(2021년)에서 11.3%(2025년)로 급증할 것으로 예상되며, BMW의 스트라스키어헨(Strasskirchen) 배터리 조립공장이 대표적인 사례가 될 것으로 기대된다.

EU가 배터리 재활용 정책을 확정함에 따라 EU에서 발생한 배터리 재활용은 역내에서 재사용/재활용이 돼야 한다. 이에 따라 블랙 마스(black mass)를 국내로 수입 후 재활용 방식은 더 이상 불가능해지게 되므로, EU 내 배터리 재활용 솔루션에 대비한 기업들만 현지 배터리 재활용 시장에 적응할 가능성이 높아지고 있다.

독일의 배터리 소재 생산 및 재활용 기업들의 준비 상황은 국내기업들에 비해 다소 늦은 편이다. 그러나 독일 배터리 재활용 공장을 설립하기 위해서는 다양한 인허가와 더불어 많은 시간과 노력이 필요하므로 양자에게 모두 녹록한 상황은 아니다.

독일 및 유럽의 배터리 소재 기업, 재활용 기업, 자동차 OEM의 배터리 전담 계열사들, 국내로 블랙 매스(black mass)를 수입해 재활용하는 국내기업, 유럽에 진출한 국내기업, 유럽기업과 협력체계를 구축한 국내기업 등 다양한 형태의 파트너링 전략들이 논의되면서 독일 배터리 재활용 시장의 선도기업이 나타날 것으로 기대된다.

* 자료제공: Statista, battery-news.de, vda.de, electrive.com, theevreport.com, renewableenegyfollowers.org, batteriesnew.com, commission.europa.eu, eur-lex.europa.eu, cicenergigune.com 등 KOTRA 뮌헨무역관 자료 종합

* 자료편집: 핸들러전문지

- 이전글2024년 경제·산업 전망 23.12.20

- 다음글환경부, 다회용기 세척 위생 기준 및 다회용기 보급 실행 지침 마련 23.11.19