산업연구원, 글로벌 주요 신사업 최근 동향 발표

본문

산업연구원, 글로벌 주요 신사업 최근 동향 발표

신산업별 최근 동향

1. 전기차·자율차

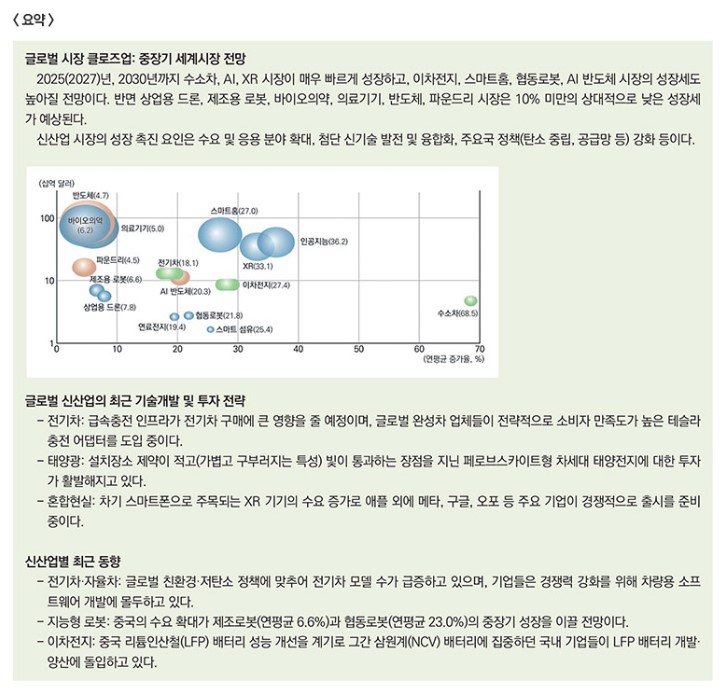

(1) 글로벌 시장 클로즈업: 중장기 세계시장 전망

- 친환경 자동차 판매 및 등록 대수 중장기 전망1)

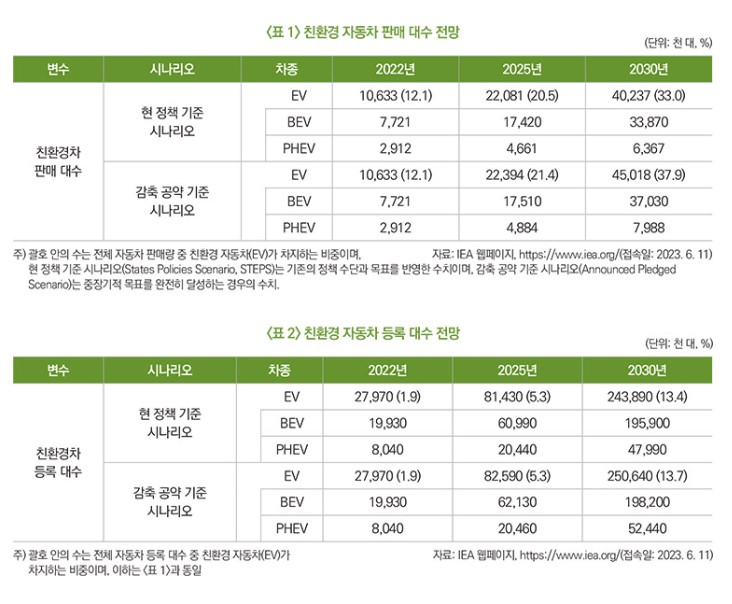

친환경 자동차는 주요국들의 정책 추진 강도에 따라 2030년 신차 판매량의 33.0%에서 37.9%의 비중을 차지할 것으로 전망2)되고 있다. 판매 대수 측면에서는 2022년의 약 1,000만 대에서 2025년에는 약 2,200만 대, 그리고 2030년에는 정책의 강도에 따라 약 4,000만 대에서 4,500만 대에 이를 것으로 전망되며, 친환경 자동차 내에서 전기차(BEV)가 차지하는 비중도 지원정책 수준에 따라 달라질 것으로 예상된다.

1) 여기서 ‘친환경 자동차’는 배터리 전기차(BEV)와 플러그인 하이브리드 자동차(PHEV)를 포함하는 개념으로 정의

2) IEA(2022), Global EV Outlook 2022(International Energy Agency)

주요 시장별로 친환경 자동차 판매 전망을 살펴보면, 현 정책 기준 시나리오를 기반으로 판단 시 2030년에 전체 판매량 중 중국, 유럽, 미국 시장의 비중이 각각 38.9%, 26.4%, 20.6%에 이를 것으로 예상되며, 반면 감축 공약 기준 시나리오에 따르면, 각각 32.1%, 25.7%, 18.7%로 감소할 전망이다. 인도 등 신흥 시장의 성장 둔화가 이러한 주요 시장 비중 감소의 주요 요인이다.

친환경 자동차 등록 대수도 가파른 성장세를 지속하여 2030년에는 전체 등록 차량 중 13.4%~13.7%를 차지할 것으로 예상된다. 2030년 친환경 자동차의 지역별 등록 비중을 살펴보면, 중국의 경우 정책의 강도에 따라 글로벌 친환경 자동차 등록 대수 중 42.0%~45.6%를 차지할 것으로 평가되며, 유럽은 약 24.7%~24.8%, 그리고 미국이 16.4%~ 17.1%에 달할 것으로 전망된다. 글로벌 친환경 자동차 등록 대수 중 2030년에 중국, 유럽, 미국이 차지하는 비중은 정책의 추진 현황에 따라 83.2%~87.3%로 전망된다.

(2) 산업의 최근 글로벌 트렌드

- 전기차 판매는 모델 수가 증가하고 소비자들의 선택 폭이 넓어지는 한편, 시장 경쟁은 심화되는 경향

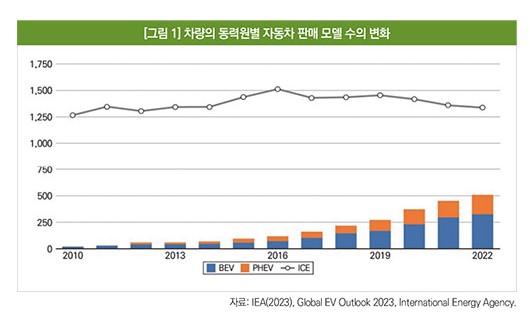

시장 동향에서 나타나는 특징의 하나는 주요국들의 탄소 중립 정책 추진에 대응하기 위해 기업들이 차량 전동화를 가속화함에 따라 판매되는 모델 수가 빠르게 증가하는 현상을 보이고 있다.

IEA(2023)에 따르면, 2022년에 판매되고 있는 모델 수는 500여 개로 평가되며, 해당 수치는 2021년에 비해서는 50개 이상, 그리고 2018년에 비해서는 약 2배 증가3)했다. 반면에, 내연기관차 모델 수는 [그림 1]이 보여주듯이 2019년 이후로 감소하는 추세다.

3) IEA(2023), Global EV Outlook 2023, International Energy Agency

(3) 해외 주요 기업의 비즈니스 혁신 전략

- 제품 경쟁력 강화 및 변화하는 산업구조에 대응하기 위해 기업들은 차량용 소프트웨어 경쟁력 확보 전략을 지속 추진

차량용 소프트웨어 분야의 경쟁력 확보 전략 및 기업 간 협력을 강화하는 추세가 확산되고 있다. 스텔란티스는 이탈리아, 프랑스, 미국, 인도, 브라질에서 소프트웨어 개발 허브를 운영 중인 데 이어, 최근에는 폴란드에도 소프트웨어 개발 허브를 개설함으로써 소프트웨어 개발 자원을 적극 확대 중4)이다.

혼다는 인도의 KPIT 테크놀로지스와 소프트웨어 개발을 위한 파트너십에 대한 기본 합의에 도달하였으며, 두 업체는 차세대 E/E 아키텍처를 위한 OS 개발 등에서 협력해 나갈 계획5)이다.

발레오와 르노는 Software Defined Vehicle(SDV) 개발을 위한 파트너십을 체결하였으며, 발레오는 르노에 핵심 전기 및 전자 장비를 제공하고 소프트웨어 개발에 참여할 계획6)이며, 르노는 구글 및 퀄컴과도 소프트웨어 개발 분야에서 협력하기로 합의했다.

폭스바겐은 중국 업체인 ThunderSoft와 중국 시장의 특징을 반영한 인포테인먼트 시스템과 자동차 콕핏 개발을 위해 합작사를 설립7)했다.

글로벌 기업들은 소프트웨어 경쟁력 강화를 위해 관련 인력 확보에도 주력하고 있다. GM은 신설된 소프트웨어 개발 전담 부서 운영을 위해 애플의 전 임원을 영입하였으며, 해당 부서를 통해 SDV와 운영체계, 디지털 기술, 디지털 비즈니스 등 기업 내 소프트웨어 기능을 통합하여 운영할 예정8)이다.

혼다는 자사의 소프트웨어 프로그래머 인력을 2030년까지 현재의 두 배 수준인 1만 명으로 늘릴 계획이며, 토요타도 직원 재교육을 통해 9,000여 명의 인력을 소프트웨어 엔지니어 직군으로 전환을 추진9) 중이다.

우리나라 자동차산업도 중장기적 경쟁력 확보를 위해 글로벌 기업들이 역량을 집중하기 시작한 차량용 소프트웨어 분야에 대한 투자를 확대해야 하며 정책 지원도 필요하다.

현대자동차 그룹은 SDV 개발 체제로 기업의 구조를 전환하고, 2025년까지 모든 차종을 SDV로 전환할 계획을 발표하여 변화하는 시장 여건에 대응10) 중이다. 아울러 차량용 소프트웨어 경쟁력 확보를 위해서는 민간 부문의 관련 투자 확대와 함께 인력 양성 및 인프라 구축을 위한 정책 추진도 적극 마련할 필요가 있다.

4) Reuters(2023), “Carmaker Stellantis to open software development hub in Poland”, February 16

5) Bloomberg(2023), “Honda and KPIT Technologies Reach Basic Agreement on Partnership”, March 15.

6) Valeo Press Releases 웹페이지, https://www.valeo.com/en/press-releases/(접속일: 2023. 6. 13).

7) Reuters(2023), “Volkswagen’s Cariad sets up China software venture with ThunderSoft”, April 14.

8) CNBC(2023), “GM hires ex-Apple exec to lead new software unit”, May 9.

9) Nikkei Asia(2023), “Honda to double number of programmers to 10,000 by 2030”, May 29.

10) 현대자동차 그룹 뉴스룸, https://www.hyundai.co.kr/news/CONT000000000 0058285(접속일: 2023. 5. 26)

- 미국에서는 전기차 충전방식이 이슈로 부상하는 가운데 테슬라가 표준 선점을 위한 주도권을 확보

GM과 포드가 전기차 급속충전 설비로 테슬라 방식(NACS)을 채용하기로 결정하면서 갑작스럽게 규격 표준화에 대한 관심이 높아지는 양상이다. GM과 포드가 기존의 방식(CCS)을 포기하고 테슬라 방식을 선택함으로써 미국에서는 테슬라 방식이 급속충전 규격 통일의 주도권을 잡은 것으로 평가되는 분위기다.

제휴 3사의 미국 시장 전기차 점유율은 80%에 근접하기 때문에 충전 규격 통일 가능성이 대두되고 있다. 대형 3사의 급속충전 제휴는 바이든 미국 정부의 전기차 보급정책이 영향을 미친 것으로 파악된다. 보급정책은 충전 인프라 정비에 대해서도 보조금을 지급하는 것이다.

미국 밖에서도 충전방식 표준이 민감한 사안으로 제기되고 있으며, 미국 외의 경쟁 자동차기업들에게는 악재로 작용할 여지가 있다. 테슬라 방식과 다른 충전 규격을 채용하는 유럽 및 한국(CCS), 일본(CHADeMO)의 자동차기업들은 기존의 충전방식을 지속할 것인가에 대한 재평가가 불가피해진 상황이다. 국내 기업들도 타격 최소화 차원에서 테슬라 충전방식이 표준이 될 가능성을 염두에 둔 대응책을 마련할 필요가 있다.

(4) 주요국의 최근 정책 추진과 시사점

- EU의 새로운 배출가스 기준인 EURO 7 도입 추진과 이에 대한 시장 반응

EU는 강화된 배출가스 기준인 EURO 7 기준을 2022년 11월에 제안11)했다. 제안된 기준안은 더 다양한 운행 조건에서의 테스트 진행, 브레이크와 타이어에서 발생하는 미세 물질 등에 대한 새로운 규제안, 온보드 배기가스 모니터링 시스템의 차량 장착 의무화 등을 포함하고 있다. 승용차는 2025년 7월부터 새로운 기준이 적용될 예정이며, 상용차는 이보다 2년 늦은 2027년부터 시행 예정이다.

유럽의 일부 국가들과 기업들은 이러한 EU의 기준 강화에 난색을 표명하고 있으며, 차량의 전동화에도 부정적인 영향이 있을 수 있음을 지적했다. 자동차 주요 생산국인 프랑스, 이탈리아 등 8개국(프랑스, 이탈리아, 체코, 불가리아, 헝가리, 폴란드, 루마니아, 슬로바키아)은 강화된 기준안이 무공해 자동차 개발에 대한 투자에 부정적인 영향을 미칠 수 있음을 지적하며 수정을 촉구12)했다.

11) Reuters(2022), “EU proposes tighter vehicle pollution emission standards”, November 10.

12) Reuters(2023), “EU car emission limits face pushback from eight members-document”, May 22.

유럽 자동차제조사협회(European Automobile Manufacturers Association)는 제안된 EURO 7 기준을 충족하기 위해서는 EU 집행위원회의 추정치인 차량당 180유로의 약 10배 수준인 차량당 약 1,800유로의 비용이 발생할 것으로 추정13)된다고 밝혔다.

르노 CEO인 Luca De Meo도 EURO 7은 빠르게 변화하고 있는 자동차기업들이 내연기관차 관련 투자를 확대하게 할 것이라며, 기준안에 대한 재검토를 요구14)했다.

13) Reuters(2023), “Euro 7 emissions standard to cost many times EC forecasts-industry group”, May 23.

14) Reuters(2023), “Renault CEO says Euro 7 regulation distracting industry from electrification”, May 26.

송명구 부연구위원

성장동력산업연구본부 시스템산업실

044-287-3199 / msong@kiet.re.kr

2. 지능형 로봇

(1) 글로벌 시장 클로즈업: 중장기 세계시장 전망

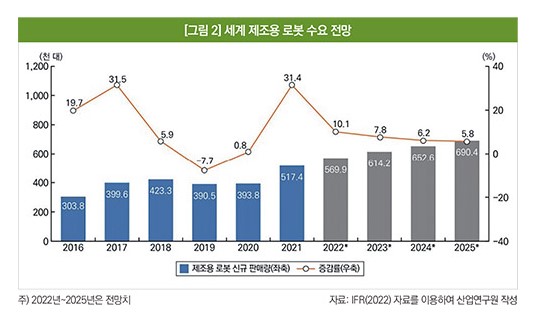

- 제조용 로봇: 세계 제조용 로봇 시장 규모는 2022~2025년 기간 중 연평균 6.6% 성장하여 2025년에는 69만여 대에 이를 전망15)

세계 최대 제조용 로봇 수요시장인 중국을 비롯하여 아시아 신흥 국가들의 제조공정 스마트화 촉진을 위한 로봇 도입 확대가 제조용 로봇 시장의 성장을 견인할 것으로 보이며, 저출산·고령화로 인한 생산인구 감소, 인건비 및 물류비 상승, 디지털 전환 가속화의 메가트렌드 역시 제조용 로봇 도입을 가속화하는 긍정적인 요인으로 작용하고 있다.

더불어 기술 패권 경쟁 시대 도래에 따른 글로벌 공급망 재편으로 주요 기업들이 해외 생산기지를 자국 내로 이전하면서 보다 견고한 산업 생태계 구축과 생산성 제고를 위한 로봇 도입 역시 확대될 전망이다.

15) IFR(2023), “World Robotics 2022”, p. 613

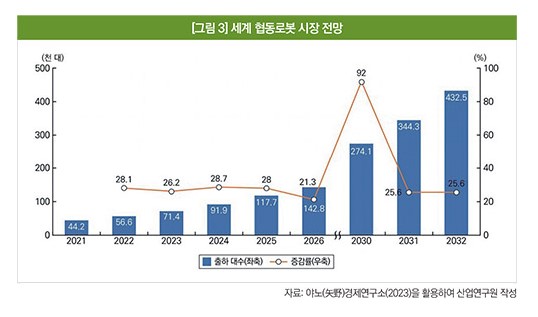

- 협동로봇: 세계 협동로봇 시장은 2021년 4만4,204대에서 연평균 23.0% 급증하여 2032년에는 43만2,514대 규모로 성장할 전망16)

2021년 기준 세계 협동로봇 출하 대수는 4만4,204대, 출하액은 1,496억6,900만 엔으로 추산된다. 반도체 및 주요 부품 공급 불안에 따른 생산 차질 우려에도 불구하고, 제조 현장에서의 자동화·스마트화 요구 확대로 협동로봇 수요는 가파른 증가세를 보이고 있다.

협동로봇은 중국과 유럽이 세계시장을 선도하고 있으며, 중국은 미·중 무역 갈등으로 교역환경이 불안정하지만, 중국 내 협동로봇의 인식 제고로 제조업뿐만 아니라 서비스업에서도 도입이 빠르게 증가하여 내수 확대가 시장 성장을 견인하고 있다.

지역별로는 제조업 비중이 높은 중국과 동남아시아, 심각한 인력난을 겪고 있는 미국, 그리고 이차전지와 반도체 강국인 한국을 중심으로 성장세 지속이 전망된다.

더불어 글로벌 공급망 재편에 따른 해외 진출 기업들의 리쇼어링이 본격화되면서 협동로봇 도입을 통한 생산 자동화의 수요는 앞으로도 증가할 것으로 예상되며, 이와 함께 전통 제조용 로봇 기업들도 신규 제품을 출시하며 앞다투어 협동로봇 시장에 적극적으로 진출함으로써 규모의 경제 달성을 통한 생산비용 및 판매단가하락으로 향후 협동로봇 시장 성장은 더욱 가속화될 전망이다.

16) 矢野経済研究所(2023), “2023年版 協働ロボット市場の現状と将来展望”, 3. 1

(2) 해외 주요 기업의 비즈니스 혁신 전략

ABB는 세계 최대의 물류 거점 도시인 미국 조지아주 애틀랜타에 로봇 패키징 및 물류 전담 본부를 개소17)했다.

이는 미국 물류산업 노동력 부족과 로봇 자동화 수요에 대응하기 위한 선제적 투자 전략이다. 북미(미국, 캐나다, 멕시코) 지역은 중국에 이어 세계에서 두 번째로 큰 제조용 로봇 시장으로, 특히 미국은 2022년 전체 북미 판매량(4만 9,227대)의 81%(3만 9,940대)를 차지하는 핵심시장이다.

ABB의 애틀랜타 물류 자동화 본부는 포장 및 물류 자동화를 위한 AI 로봇 솔루션 및 제품 개발, 주요 물류 고객사를 대상으로 협업 및 기술 지원을 위한 교육프로그램 제공 등 첨단 자동화 물류 시스템 기술개발 및 고객 지원을 담당하는 허브 기관의 역할을 수행할 예정이다.

ABB는 미국 내 성장 전략을 가속화하기 위해 2,200만 달러를 투자해 왔으며, 이번에 개소한 애틀랜타 로봇 센터는 미국에 있는 주요 R&D 연구소 및 생산시설18)과 함께 운영되어 미국 시장에서 ABB의 입지를 더욱 견고하게 만들 전망이다.

또한 ABB는 비영리 단체인 정글키퍼스(Junglekeepers)19)와 협동로봇을 활용한 아마존 열대우림 복원 시범 프로젝트에 착수20)했다. 이로써 비산업 분야에서의 협동로봇 활용 가능성 및 클라우드 기술의 로봇 적용 잠재력을 재확인할 수 있다.

ABB는 자사의 협동로봇인 Yumi를 활용하여 5만5,000에이커의 아마존 열대우림을 보호하고 삼림벌채(deforestration)로 파괴된 열대우림을 복원하는 재조림(reforestraton) 시범 프로젝트에 착수했다.

Yumi는 태양광 발전과 클라우드 기술을 사용하여 종자 심기 작업을 자동화함으로써 아마존 재조림 과정 촉진을 위한 효율성 향상에 기여한다.

동 프로젝트는 스웨덴 베스테로스에 위치한 ABB RobotStudio의 클라우드 기술을 활용하여 페루 아마존 현지에 있는 Yumi의 재조림 작업 과정을 실시간으로 모니터링하고 필요한 작업에 대한 원격 시뮬레이션 및 자동화 공정 적용이 가능하다.

ABB와 Junglekeepers의 협업 프로젝트는 2023년 5월과 6월 약 6주간 진행되며, 프로젝트 종료 이후 장기적인 지원방안 및 로봇 솔루션과 클라우드 기술이 지속 가능한 성장에 기여할 수 있는 추가 활용 분야를 모색할 계획이다.

17) ABB(2023), “ABB Robotics opens US Packaging and Logistics Headqu-arters”, 6월 8일 보도자료

18) 생명과학 및 헬스케어 연구소(휴스턴), 로보틱스 연구개발 연구소(산호세), 북미 생산공장(어번힐) 등

19) 아마존 열대우림을 보호하고 삼림벌채를 막기 위해 국제 전문가 및 지역사회와 협력하는 미국의 비영리 단체

20) The Robot Report(2023), “ABB aids reforestation in the Amazon with cobots”, 6. 13

중국 웨이가오(威高)는 수술 로봇 개발 후 임상을 완료하고, 중국기업으로서는 두 번째로 6월부터 판매를 시작할 전망(2023. 6)이다. 이로써 미·중 대립 구도 속 중국 시장에서 다빈치(미국)의 수술 로봇 독점이 무너질 가능성이 보인다.

웨이가오의 총경리는 현재 임상 연구 단계로 20대가 병원에서 수술에 사용 중이라고 설명했다. 중국에는 상하이 마이크로포트 매드봇 집단(上海微创医疗机器人集团)이 2022년 5대의 판매 실적을 보유하여 상업화 선두주자인 가운데, 정부로부터 4개 중국기업이 의료기기 제품 승인을 획득하여 수술 로봇의 보급이 점차 확산될 가능성이 있다.

중국 내 수술용 로봇 도입 대수는 200대 미만으로 추정되는데, 미국 다빈치 제품이 거의 독점한 상태다. 그러나 중국기업들이 차례로 진입함에 따라 중국 시장이라는 특수성(정부의 국산 제품 우선 채택, 내수 급성장)을 등에 업고 중국 내 독점이 무너질 가능성이 증대되고 있다. 웨이가오는 중국 시장 특수성 외에, 제품 차별성(3D 안경 착용으로 피로도 저하와 수술진 간 소통 원활, 5G 원격 수출 실적 1위)을 내세워 다빈치에 도전하고 있다.

세계 수술 로봇 시장은 인튜이티브의 다빈치 독점에서 경쟁체제로 점차 변화할 것으로 예상되며, 존슨&존슨(미), 메디칼로이드, 리버필드(일본), 메드트로닉(아일랜드) 등 참여기업이 증가하면서 본격적인 보급기로 들어설 전망이다. 미래컴퍼니 등 국내 기업들의 시장 참여도 이루어지고 있지만, 아직 자본력, 인력 등이 취약하여 선진 기업들과 상당한 격차가 상존하고 있다.

(3) 주요국의 최근 정책 추진과 시사점

- 한국: 실외 이동로봇 사업화 촉진을 위한 ‘지능형로봇법’ 개정안 국회 본회의 통과(2023. 4. 27)21)

이동로봇은 현행 도로교통법상 ‘차마’로 분류되어 보도 통행이 제한되어 있으며, 도시공원 및 녹지 등에 관한 법률이 규정한 공원 출입 동력장치의 무게 제한(30kg 미만)으로 출입 불가 등 과도한 규제가 신시장 창출 및 산업 활성화를 저해하는 요인으로 지적되어 왔다.

반면 미국, 일본 등 주요국은 실외 이동로봇 허용을 위한 관련 규정*을 재정비하여 로봇 신시장 창출을 위한 제도적 장치를 마련했다.

* (미국) 개인배달장치법 제정(2016년), (일본) 도로교통법 개정(2022년)

지능형로봇법 개정안은 로봇의 실외 이동 허가를 위한 법적 기반*을 조성하고, 지능형로봇법을 기존 한시법에서 영구법으로 전환하여 법적 안정성을 확보했다.

* 실외 이동로봇의 정의, 운행 안전 인증체계, 보험 가입 의무 등

실외 이동로봇의 이동성 보장을 위한 법적 근거 마련으로 배송, 순찰, 방역, 안내 등 실외 이동로봇을 활용한 새로운 서비스 도입 및 산업 활성화가 촉진될 것으로 기대된다.

21) 산업부(2023), “배달로봇 올해부터 사업화 가능해진다”, 4월 27일 보도자료

박상수 연구위원

성장동력산업연구본부 기계·방위산업실

044-287-3830 / spark@kiet.re.kr

3. 이차전지

(1) 글로벌 시장 클로즈업: 중장기 세계시장 전망

- 글로벌 이차전지 시장은 전기차용 배터리를 중심으로, 2030년에 2021년 대비 10.6배 증가 전망

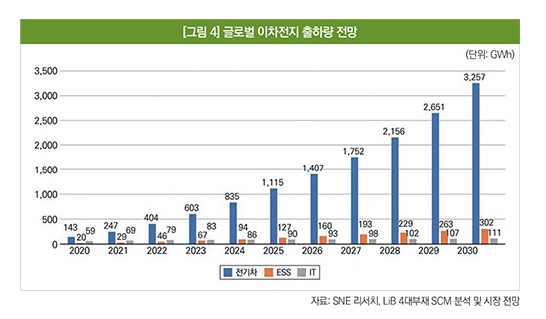

글로벌 이차전지 총 출하량이 2021년 345.2GWh에서 2030년 3,670.4GWh로 10배가 넘는 큰 폭의 성장세를 나타낼 것으로 예상된다.

용도별 규모를 보면, 2021년 현재 전기차용 배터리 시장이 246.8GWh로 가장 크고, 이어 IT용 이차전지가 69.1 GWh, 에너지저장장치(ESS)용 이차전지가 29.3GWh로 나타났다.

이 중에서 전기차(EV)용 배터리 수요가 2030년에 3,257.2GWh로 성장하면서 전체 글로벌 이차전지 시장 성장을 견인할 것으로 전망된다. 재생에너지 간헐성 문제의 극복을 위한 에너지저장장치(ESS) 수요가 증가하면서 ESS용 배터리 출하량도 상대적으로 규모는 작지만 2030년까지 10.3배 증가가 예상된다.

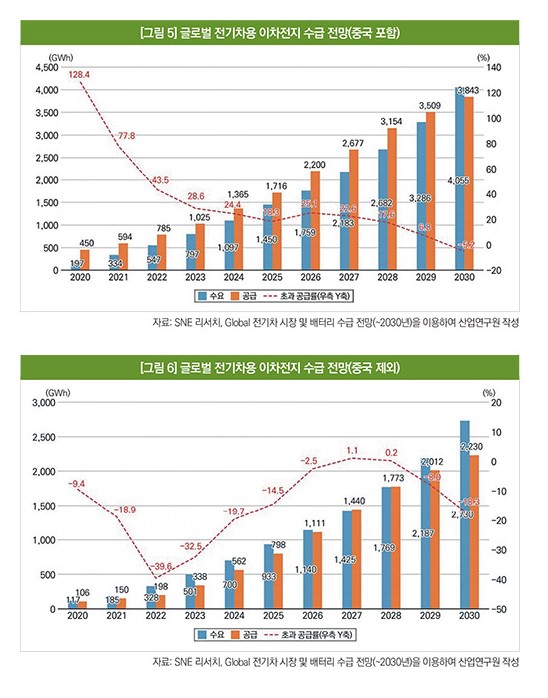

- 중국 시장을 제외한 전기차용 배터리 시장은 2030년까지 초과 수요 상태를 지속할 전망

2021년 현재 중국 시장 제외 전기차 배터리 수요는 185 GWh, 공급은 150GWh를 기록하며 수요가 공급을 추월한 상황이다.

반면에 중국의 대규모 공급과잉 영향으로 중국을 포함한 전 세계 전기차용 배터리 시장은 2021년 기준으로 초과 공급 상태에 진입한 것으로 평가된다.

중국을 제외한 전기차 수요가 워낙 빠르게 증가하다 보니, 미국, 유럽 등지의 전기차용 배터리 초과 수요 상황은 2030년까지 유지될 전망이다.

초과 수요 상황은 2022년도에 가장 극심할 것으로 전망되며 점차 개선되면서 2027~2028년 2년간은 초과 공급 상황으로 돌아설 가능성도 보인다. 이후 전기차 수요가 증가하면서 2029년~2030년 2년간 다시 초과 수요 상태로 전환될 것으로 예상된다.

(2) 국내외 주요 기업의 비즈니스 혁신 전략

- 국내 배터리 기업들도 중국에 대항하여 리튬인산철(LFP) 배터리 개발에 주력

SK온은 국내 업체로는 처음으로 지난 3월 국내 최대 배터리 전시회인 ‘인터배터리’에서 파우치형 리튬인산철(LFP) 배터리 시제품을 선보인 상황이다. 특히 SK온 LFP 배터리는 영하 20도 안팎의 저온에서 주행거리가 50~70%로 급감하는 기존 단점을 70~80% 수준으로 끌어올린 것으로 평가되고 있다.

LG에너지솔루션은 금년 중 중국 난징 공장의 ESS 생산라인의 일부를 리튬인산철(LFP) 라인으로 전환하여 제품을 출시할 예정이다. 아울러 2026년을 목표로 건설 중인 미국 애리조나 공장에도 신규 리튬인산철(LFP) 생산라인을 구축해 LFP 생산거점으로 활용할 예정이다.

최근 중국 LFP 배터리의 성능이 개선되면서 그동안 삼원계(NCM) 배터리만 고집해온 국내 배터리 기업들도 LFP 배터리에 대한 인식이 변화하여, 수직계열화를 통해 가격경쟁력을 앞세운 중국이 장악한 LFP 시장에서도 한국기업들이 진출하면서 본격적 경쟁을 예고하고 있다.

글로벌 시장에서도 주요 OEM사가 엔트리(소형)급 전기차 모델에 리튬인산철(LFP) 배터리 채용을 적극 검토하는 등 LFP 수요가 점차 증가할 것으로 전망된다.

- 토요타의 전기차용 배터리 전략 강화 주목

전기차에 대한 대응이 경쟁사보다 늦었던 토요타는 배터리 생산을 강화하기 시작한 가운데, 미국 배터리공장에의 추가 투자, LFP 전지의 개발 가속화 등 전방위적인 전략으로 대응하는 것으로 평가(2023. 6)된다.

향후 배터리 수요 증가를 전망하고 확장에 대비한 토대를 마련하기 위해 현재 건설 중인 노스캐롤라이나 공장(2025년 가동 목표)에 21억 달러를 추가 투자해 인프라 정비를 진행하기로 결정했다. 이번 발표로 TBMNC에 대한 총투자액은 59억 달러22)가 되었다.

저비용으로 생산 가능한 LFP의 개발을 강화하여, 현재 자사 전기차보다 주행거리를 20% 향상시키고, 기존 전지보다 비용을 40% 감축시킬 수 있다는 계산하에 자사의 전기차 경쟁력을 강화시킬 것이라고 판단된다.

빠르면 2027년, 전기차에 전고체 배터리를 탑재할 계획임을 기술설명회에서 공표23)했다. 전고체 전지를 탑재하면 현재 자사 전기차의 2.4배인 주행거리가 가능할 전망24)이다.

전고체 배터리에서 1,000개 이상의 특허를 보유 중인 토요타는 2020년 여름 세계 최초로 전고체 배터리를 탑재한 전기차가 정식 번호판을 취득하고, 시험 주행한 실적이 있는 등 실용화에서 한발 앞서가는 상태다.

토요타는 경쟁사보다 선행한 전고체 배터리의 조기 실용화를 통해 전기차 시장의 판도를 바꾸겠다는 강한 의지를 표명했다. 현재까지 알려진 바에 따르면, 닛산은 2028년, 독일 BMW는 2030년에 각각 전고체 배터리를 탑재한 전기차를 시장에 투입할 계획이다.

22) 토요타 홈페이지, https://global.toyota/jp/newsroom/corporate/39261208.html

23) 일본경제신문(2023), 6. 13 조간.

24) 일본경제신문(2023), 6. 17 조간.

비교적 후발주자인 토요타가 전개하는 독자적, 파나소닉과의 제휴 등 양면의 배터리 생산 강화전략은 앞서가는 우리 기업들에게 상당한 잠재적 위협이 될 가능성이 있다. 이에 차세대 전지, 수요 증가가 예상되는 LFP 전지의 개발 속도 가속화 등 적극적 대응이 긴요한 상황이다.

(3) 주요국의 최근 정책 추진

- EU: EU 배터리법이 6월 14일에 EU 본회의 통과

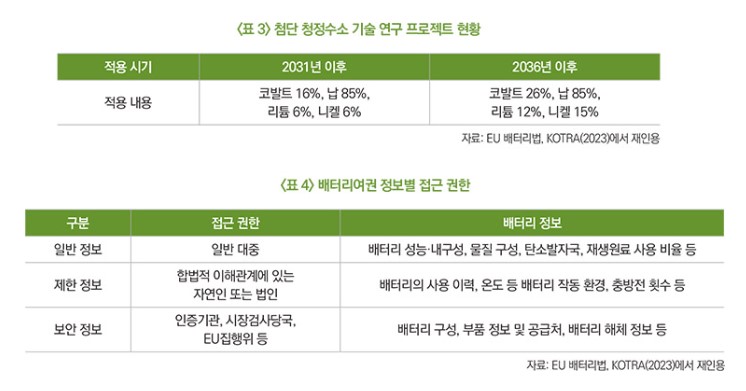

2020년에 EU집행위원회가 초안을 발표한 지 3년여 만에 EU 배터리법이 본회의를 통과했다. 이후 EU 환경이사회 승인을 거쳐 법안이 최종 확정될 예정이며, 조항별 구체적 이행방법 등을 담은 하위법령들이 2024~2028년 사이에 제정될 예정으로 법의 실제 적용까지는 상당한 시간이 소요될 전망이다.

EU 배터리법의 목표는 배터리 전 주기에 대한 지속가능성 및 순환성 강화로 탄소발자국 제도, 재활용 원료 사용 의무, 배터리 여권제도 등이 포함된다. 탄소발자국 제도는 배터리 전 주기에 걸쳐 탄소 배출량을 측정하고 신고하도록 요구한 제도로, 탄소발자국(Carbon Footprint)은 배터리 제품의 예상 수명 기간동안 제공되는 총에너지의 1kWh당 이산화탄소량(kg)으로 환산한 값을 의미하고 있다.

재활용 원료 사용 의무는 배터리 생산 시 재활용 원료 일정 비율 사용을 의무화하고 원재료 정보를 기록한 기술문서 제공을 의무화하고 있다. 배터리여권 제도는 배터리 생산·사용 등의 정보를 전자적으로 기록하도록 하는 제도이다.

공개된 법안 내용에 따르면, 우리 기업에만 불리하게 차별적으로 작용하는 조항은 없는 것으로 보여 국내 기업의 유럽 내 시장 지위도 당분간 유지될 전망이다. 특히 하위법령 제정 등 주요 조항의 본격 시행까지는 시간이 있는 만큼 재활용 공급망 구축, 리사이클링 관련 R&D 강화 등 산업경쟁력 제고의 기회가 될 것으로 기대된다.

- 미국: 전기차 배터리용 주요 광물 수입 시, 수입 광물을 미국산과 동등하게 간주하는 협정의 추진을 검토하는 것으로 보도25)

미국은 니켈, 리튬 등 핵심 광물을 보유한 동남아시아, 아프리카 국가들과 무역협정을 체결하는 방안을 구상 중인 것으로 파악됐다. 이러한 방안의 검토는 높은 중국 의존도를 축소 및 탈피하는 공급망을 구축하는 데 목적이 있다.

미국 정부는 지난 3월 일본과 주요 광물에 대한 협정을 체결한 바 있어서, 주요 자원보유국들과의 협정 체결이 추진된다면 모델로 간주될 가능성이 있다.

일부 자원보유국들이 미국과의 무역협정 체결에 큰 관심을 표명함에 따라 미국의 검토안은 실현될 가능성이 늘고 있다. 예로, 자원 강국인 인도네시아는 니켈 등의 대미 수출에 대해 먼저 미국 정부에 이러한 협정을 제안하겠다는 입장으로 알려졌다.

25) 일본경제신문(2023), 6. 3 조간

황경인 부연구위원

성장동력산업연구본부 시스템산업실

044-287-3081 / kihwang@kiet.re.kr

* 자료제공: 산업연구원

* 자료편집: 핸들러전문지

- 이전글中 친환경 정책 시행에 따라 성장하는 아크릴 수지 시장 23.08.20

- 다음글덴마크 산업로봇 시장 동향 23.07.21