독일, 2022년 자동차 시장 소폭 성장, 2023년 전망은 다소 엇갈려

본문

독일, 2022년 자동차 시장 소폭 성장, 2023년 전망은 다소 엇갈려

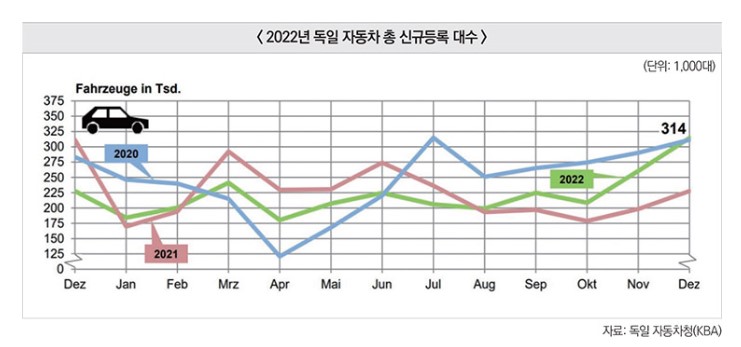

- 2022년 총 신규 등록 대수 265만 대, 전년 대비 1.1%로 소폭 성장, 2023년 260~275만 대 판매 전망

- 러·우 사태 및 공급망 병목현상 지속에 따른 생산 차질 속 전기차 시장은 +30.1%로 고속 성장

- 전기차 전환을 둘러싼 산업 생태계 변화에 발맞춘 차세대 부품 수요 시장 지속 공략 필요

2022년에는 러-우 사태 발발과 더불어 코로나 팬데믹 이후 지속된 반도체 칩을 위시한 중간재 공급 병목현상에 따른 생산 차질 속에서 독일 자동차 시장은 1.1%의 소폭의 증가세를 나타냈다. 반면, 전기자동차 시장은 전년도 +83.3%에 이어 +30.1%의 높은 증가율을 기록하며, 정부 차원의 적극적인 구매지원과 더불어 시장의 판도를 바꿔 나가고 있다.

2023년에는 업계 내 공급 병목현상이 예년보다는 소폭 완화될 것으로 예상되는 가운데, 전기차, 자율주행차 등을 위시한 차세대 기술 부품 시장 수요는 지속 성장할 전망이다. 또한, 기후 보호를 위한 EU 차원의 규제, 공급망 실사법, 배터리 재활용 등 자동차 산업 생태계 변화에 발맞춘 적극적인 변화가 필요할 것으로 보인다.

2022년 러-우 사태에 따른 공급망 병목현상에도 1.1% 성장

독일 최대 산업인 자동차 산업은 2021년의 부진을 딛고 코로나 팬데믹 이래 지속된 반도체 칩을 위시해 러-우 사태로 인한 각종 소재 및 중간재 공급망 병목현상 지속으로 인한 생산 차질 속에서도 총 265만 대 판매를 기록하며, 전년 대비 1.1%의 성장세를 나타냈다.

독일 자동차산업협회(VDA)에 따르면, 국내 수주는 2021년 대비 전체적으로 15% 감소했으며, 해외 수주 역시 전년 대비 6% 감소한 것으로 나타났다. 2022년 독일 내 총생산량은 340만 대로 전년 대비 약 11% 증가했으나, 지난해의 꾸준한 성장에도 불구하고 여전히 낮은 수준이라고 한다.

위의 도표에서 볼 수 있듯이, 2022년 독일 자동차 시장은 러-우 사태 발발 후 4월 저점을 기록한 뒤 연내 부품 및 중간재 공급 차질이 지속되는 가운데 4월 코로나 19 방역 조치 완화 이후 소폭의 등락세를 반복하며 전년에 준하는 성과를 기록하였다.

2022년의 경우 생산 수급이 지연되었으나, 정부 차원의 전기차 지원이 지속되며 신규 판매 효과를 향상시킨데 따른 결과로 볼 수 있다. 12월 당월 신규등록 대수는 약 31만4,318대로 2021년 대비 약 38.1%의 높은 증가세를 기록했는데, 이는 2023년 1월부로 전기차 구매지원이 축소되는 데 따른 파생 효과로 볼 수 있다.

독일 자동차산업협회(VDA)는 1차 및 중간 제품의 부족, 높은 에너지 및 원자재 가격, 우크라이나 사태로 인한 전반적인 불확실성으로 인해 연중 내내(특히 상반기에) 시장과 생산이 상당히 위축되었다고 밝히고, 위기 이전인 2019년과 비교할 때 2022년 약 26%에 이르는 상당한 판매 격차가 있다고 전했다.

독일 국제자동차제조사협회(VDIK)의 치르펠(Reinhard Zirpel) 협회장은 “2022년에도 전년도 예상치 못한 대규모 반도체 공급 부족 사태에 따른 납품 및 생산 차질이 상당히 완화될 것이라는 희망을 가졌으나, 러-우 사태가 이를 무산시켰으며, 대체 연료 차량으로도 높은 기대치를 충족할 수 없었다”라고 말하고, 아울러 “전기자동차에 대한 이전의 높은 수준의 성장이 종말을 고하고 있고, 지난 몇 년간의 두 자릿수에서 세 자릿수의 성장률은 당분간 끝났다”라고 밝혔다.

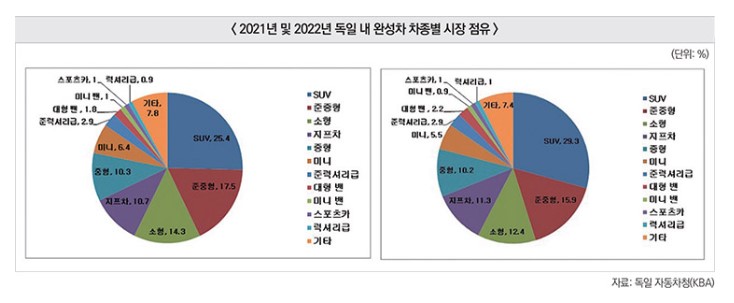

2022년에도 SUV 인기는 지속 상승, 차종별 시장 1위 기록

차종별로 볼 때, 2021년에도 1위를 기록했던 SUV의 인기가 2022년에도 더욱 증가하며, 전년 대비 +16.6%의 판매 성장을 기록했다. 시장 점유율도 전년 25.4%→29.3%로 상승했다.

이에 이어, 준중형 15.9%, 소형 12.4%, 지프차 11.3%, 중형 10.2% 등의 순으로 판매되며, 전년과 순위에는 변동이 없었다. 지프차는 전년에 이어 소폭(+11.3%)의 증가세를 나타냈고, 대형 밴, 럭셔리급 차종이 전년 대비 소폭 증가한 반면, 미니와 소형, 준중형의 경우, 전년 대비 각각 -14.4%, -12.2%, -8.1%를 기록하는 등 다소 감소 폭이 두드러졌다.

한편, 기타로 분류돼 있으나, 2021년 코로나 19 장기화에 따른 캠핑 여행 수요 증가로 뚜렷한 성장세(전년 +4.4% 증가)를 나타냈던 캠핑카의 경우 코로나 팬데믹 완화 및 기저효과로 -17.6% 감소하며, 시장 점유율도 3.0%→2.5%로 소폭 하락했다.

독일 자동차 전문 매거진 Automobilwoche에 따르면, 신차 판매에서 SUV가 차지하는 비중은 2000년 이후 꾸준히 증가하고 있다고 한다. SUV 수요는 2010년 11%에서 2020년까지 거의 32%(월 기준)까지 증가했으며, 2022년 12월에는 34%까지 상승했다.

최근 1월 Automobilwoche가 시베이(Civey)와 함께 실시한 설문조사 결과, 절반 이상의 소비자(54%)가 SUV에 대한 강력한 수요가 줄어들지 않고 계속될 것이라고 확신하고 있고, 특히 젊은 연령층에 그 비중이 상당히 높은 것(68%)으로 나타나, 기후 논의가 늘어나는 상황에서 비판의 목소리가 높은 상황에서도 SUV 수요는 지속될 것으로 예상된다.

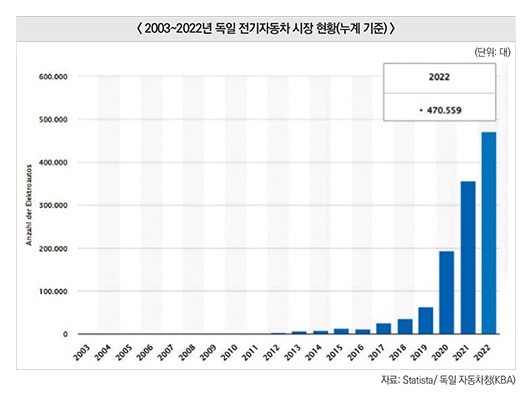

전기차 판매 성장은 고공 행진 중

2022년 신규등록 차량 두 대 중 한대(49.6%)가 하이브리드(플러그인 포함), 수소, 가스 등을 포함한 대체 연료 차량으로 나타났다. 이는 전년 대비 +15.6%의 증가세이다. 전기차, 플러그인, 연료전지를 탑재한 신차의 비중은 전년 대비 +20.8% 증가해 31.4%의 점유율을 기록했다.

2020년 이래 매년 높은 성장세를 거듭하고 있는 순수 전기차 시장은 2022년에도 총 신규등록 대수가 약 47만 대로 전년 36만대 대비 +30.1% 증가하며 시장 점유율도 전년 13.6%에서 17.7%로 지속 상승했다.

특히 플러그인 하이브리드에 대한 정부 보조금이 2022년 말에 종료되고, 순수 전기자동차에 대한 보조금 감소에 따른 영향* 하에 12월 전기차(플러그인 하이브리드 포함) 판매 비중이 55.4%로 증가해 처음으로 전기차가 독일 시장의 총 신규 등록 대수의 절반 이상을 차지하기도 했다.

* 독일은 현재 정부와 완성차 기업의 공동 분담으로 지급하는 친환경차 구매지원 보조금은 2025년까지 지급되며, 2023년 순수 전기차 구매자는 최대 총 6,750유로의 자금을 지원받는다. 2023년 1월부로 하이브리드 전기차에 대한 지원은 종료되었다. (상세 정보는 ‘독일, 한눈에 보는 2023년 신규 조치’ 참고 요망)

휘발유 승용차 판매는 전년 대비 9.6% 증가했으나, 점유율은 전년도 37.1% 대비 감소한 31.2%를 기록했고, 디젤 승용차는 -9.9% 감소해 시장 점유율이 전년도 20%에서 17.8%로 하락했다.

한편, 독일자동차청(KBA)에 따르면, 2022년 독일 자동차의 평균 CO2 배출량은 109.6g/km으로 전년 118.7% 대비 7.7% 감소한 것으로 드러났다.

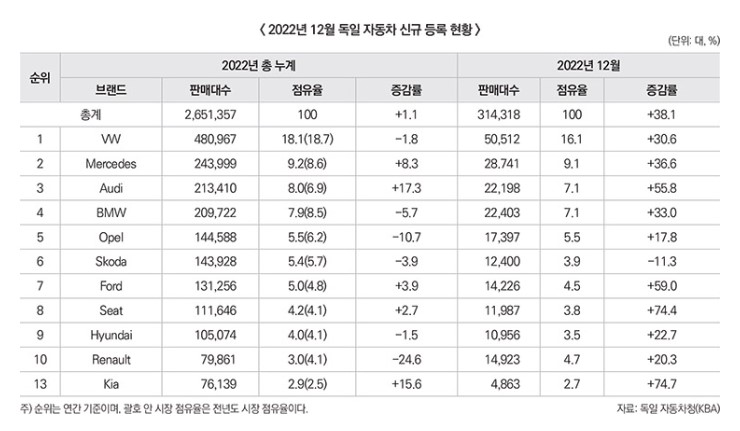

2022년 독일 자동차 시장 판매 1위 완성차 기업은 폭스바겐(VW)

2022년 전체 시장이 소폭 성장세를 나타냈으나, 완성차 기업의 명암은 갈렸다. 시장 내 판매 1위는 여전히 예년과 다름없이 폭스바겐(VW)이 차지했으나, 아우디와 메르체데스가 각각 +17.3%, +8.3%로 높은 성장세를 나타낸 반면, VW는 -1.8%의 판매율을 기록하며 다소 저조한 실적을 나타냈다.

점유율 역시 18.7%→18.1%로 하락했다. 전년도 4위의 아우디가 -5.7%를 기록하며, 전년 대비 부진한 BMW를 제치고 17.3%의 판매 증가를 기록하며 3위로 등극했다. 이 외, 10위권 내 순위 변동은 없었으나, 전년도 +10.7%를 기록한 오펠(Opel)이 -10.7%를 기록하였고, 스코다 역시 -3.9%를 기록하며 전년 대비 부진한 실적을 나타냈다.

지난 몇 해 지속 성장을 기록했던 한국 현대는 -1.5%를 나타낸 반면, 기아는 +15.6%의 높은 증가세를 기록했다. 시장 점유율은 현대의 경우 전년에 이어 4.0%로 0.1% 감소했으나, 기아는 2.9%로 상승한 것으로 나타났다. 순위 면에서는 현대와 기아 모두 전년과 동일한 9위와 13위를 기록하는 등 양호한 성과를 보였다.

한편, 10위권 밖이긴 하나 전기차 시장에서 인기몰이 중인 테슬라(Tesla)의 경우, 총 69,963대를 판매하며 전체 완성차 기업 가운데 독보적인 +76.2%의 높은 증가율을 나타냈다.

시장 점유율도 전년도 1.5%에서 2.6%로 상승하며 시장 내 판매 14위로 등극했다. 또한, 아직 시장 점유율은 미미하나, 스웨덴 볼보(Volvo)와 중국 지리홀딩스와의 합작사이자 전기차 브랜드인 폴스타(Polestar) 역시 전년의 +153.2%에 이은 +166.4%로 전체 완성차 기업 중 가장 높은 증가세를 나타냈고, 스마트(Smart) 역시 -67.3%로 가장 높은 판매 감소세를 기록한 전년의 부진을 딛고 +49.7% 성장하며 회복세를 나타냈다.

2022년 자동차 모델 판매 1위는 VW 골프(Golf)

2022년 독일 승용차 시장 내 모델 판매 1위는 8%의 감소세에도 불구하고 전년에 이어 총 84,282대를 판매한 VW의 골프(Golf)가 차지하며, 여전히 높은 선호도를 유지했다.

이에 이어 VW 티구안(Tiguan)이 59,136대를 판매해 2위로 부상했으며, 3위는 총 58,942대가 판매된 전년도 2위의 VW T-Roc이, 4위와 5위는 각각 52,337대, 50,191대를 판매한 Fiat 500과 오펠 코르사(Corsa)가 차지했다.

1~3위를 기록한 VW의 경우 총 4개의 모델이 10위에 포함되며, 여전히 건재함을 과시했다. 현대 코나(Kona)도 25,979대를 판매해 전년 대비 13.4% 감소세를 기록했으나, 24위를 기록했다.

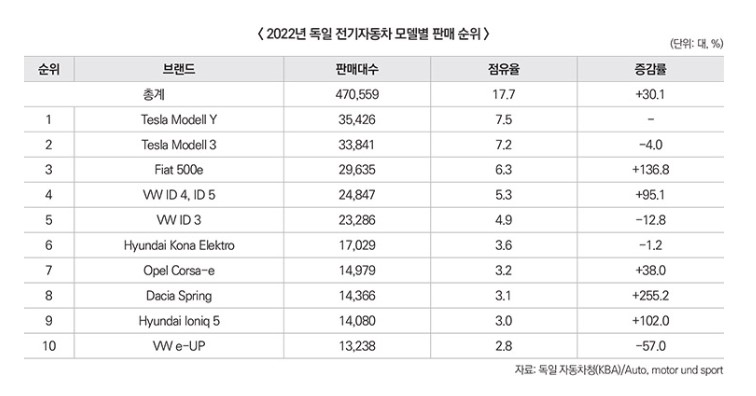

2022년 가장 인기를 끈 전기차 모델 1위는 ‘테슬라(Tesla) 모델 Y’가 차지했다. 이를 이어 테슬라(Tesla) 모델 3, Fiat 500e, VW ID. 4 및 5, VW ID. 3 등의 순으로 선호도가 높은 것으로 나타났다. 국내 모델로는 현대 코나가 6위를 차지하면서 전년에 이어 인기를 유지하고 있고, 이 외에도 현대 Ioniq 5도 +102.2% 증가하며, 9위를 기록하며 판매 10위 권으로 부상했다.

전년도 뚜렷한 판매 성장세를 기록한 기아 현지 관계자에 따르면, 현재 전동화로 전환되는 시점에서 전동화 모델 EV6가 유럽 내 권위 있는 올해의 차(COTY) 어워드에서 2022년 ‘올해의 차(Car of the Year)’로 선정되는 등 자동차 모 시장인 유럽 시장에서 전동화 브랜드로서의 초석을 다졌다는 점이 판매 성장의 주요인이라고 평가했다.

2023년에는 기존 EV6의 상품성을 개선한 23년형 모델과 더불어 E-GMP 플랫폼* 기반의 두 번째 전기차 EV9(대형 SUV)도 출시해 전기차 시장에서의 입지를 다져 나갈 계획이라고 밝혔다.

* E-GMP 플랫폼(Electric-Global Modular Platform)은 2020년 12월 현대차 그룹이 공개한 차세대 전기차 전용 플랫폼으로 전기차의 특성을 고려한 설계로 실내 공간 활용성을 높이고, 부품 모듈화와 초고속 충전시스템을 적용하였다. EV6는 기아 최초로 E-GMP 플랫폼을 적용한 모델로 동급 최고의 실내 공간, 528km의 주행 거리 및 18분 만에 10~80% 충전을 수행할 수 있는 800V 초고속 충전 기능을 갖추고 있다고 한다.

2023년 독일 자동차 시장, 성장 전망은 다소 엇갈려

2023년에는 부품 공급 상황이 점진적으로 완화되면서 2023년 국내 자동차 생산의 추가 회복세로 이어질 것으로 예상되고 있으나, 전반적으로 러-우 사태의 영향 속 에너지 공급 위기, 높은 인플레이션에 따른 생산 비용 증가. 정부 차원의 전기차 지원 축소 등에 따른 리스크가 상존하고 있다. 이러한 불확실성 속에서 독일 주요 자동차 유관 협회는 다소 엇갈린 전망을 내놓고 있다.

독일 자동차상업중앙협회(ZDK)는 2023년 약 260만 대의 판매를 전망하고, 큰 증가세는 낙관하기 어렵다는 입장인 반면, 독일 자동차산업협회(VDA)는 2023년 독일 내 270만 대 판매가 가능할 것으로 전망하고 있다. 이는 전년 대비 1.9%의 증가세이나, 코로나 팬데믹 이전 역대 최고 실적을 기록한 바 있는 2019년(361만 대 판매)과 비교해 볼 때, 여전히 약 1/4 낮은 수치이다.

독일 자동차산업협회(VDA)는 반도체 등의 공급 상황 개선으로 인해 생산량이 더 크게 증가할 가능성이 있을 것으로 예상하며, 독일에서 370만 대의 자동차가 생산될 것으로 추정하고 있다.

이는 2022년 대비 6% 증가한 수치이나, 위기 이전인 2019년 대비 20% 감소한 수치이다. VDA의 뮐러(Hildegard Mueller) 회장은 “지금까지 위기 정책은 본질적으로 에너지 위기의 긴급한 영향만을 다루었다”라고 비판하고, “장기적으로 안전한 에너지 공급에 대한 개념이 없고, 정계가 에너지 위기에 대한 구조적 해법을 아직 찾지 못했으며, 비용과 관련하여 완성차 기업과 부품기업은 이미 한계에 도달한 지 오래”라고 우려를 표명했다.

뮐러 회장은 독일 정부와 EU에 가능한 한 빨리 유럽의 경쟁력을 보장할 것을 촉구하고, 에너지(CO2 중립에너지 공급 및 가격 안정), (디지털) 인프라, 원자재 확보, 신속한 실행 등 대한 조치의 필요성을 강조하였다.

독일 국제자동차제조사협회(VDIK)의 치르펠(Reinhard Zirpel) 협회장은 개인 모빌리티의 중요성이 여전히 높게 유지될 것이라고 내다보고, 총 275만 대 판매를 전망하였다.

치르펠은 보조금 종료로 플러그인 하이브리드 시장은 12% 감소할 것으로 예상한 반면, 순수 전기차 시장의 지속 성장을 낙관하고 있다. VDIK는 신규 배터리 자동차 판매량을 약 50만 대(+22%)로 예상하고 2023년 말까지 총 전기차(하이브리드 포함)가 약 250만 대(누계 기준)로 증가할 것으로 전망하고 있다.

한편, 독일 자동차리서치센터(CAR)는 2023년 총 270만 대 판매를 전망하고 있다. 동 연구소 책임자 두덴회퍼(Ferdinand Dudenhoeffer)는 완성차 기업의 수주는 충분한 상황이나, 공급망이 중단되고, 반도체 또는 기타 중요 부품이 부족하기 때문에 신차 주문 관련 오버행(대기 물량)이 발생할 수 있다고 지적하였다.

또 두덴회퍼는 코로나 팬데믹에 따른 록다운 조치와 함께 매우 특별한 상황이 발생했는데, 모든 제조기업이 계획보다 적은 수의 자동차를 생산했고, 새로운 차량의 범위가 전반적으로 축소되었으며, 최종적으로 조립라인에서 생산된 제품은 높은 마진으로 판매되었으나, 이는 2023년 끝날 것이라고 전했다.

즉, 두덴회퍼는 올해 주문은 비고, 인플레이션, 높은 에너지 가격 및 경기 침체가 신규 구매의 장애가 될 것이라고 예견하고 있다. CAR 연구소를 위시한 다 수의 전문가들은 보조금 감축과 더불어 전기요금의 대폭 인상으로 소비자의 전기차 구매 매력도가 감소하며, 전기자동차 신차 판매가 크게 부진할 것으로 내다보고 있기도 하다.

시사점

독일 자동차 업계는 장기적으로 기후 중립을 지향하고 있고, 코로나 19 위기를 거치며 전 공급망 가치 사슬에 걸쳐 구조적 변화가 계속 진행되고 있다. 2023년 반도체 칩을 위시한 공급 부족 문제가 다소 완화될 것으로 예상되나, 아직은 시기상조로 보는 전문가도 많다. 차세대 자동차 수요 증가는 반도체 수요를 동반하기 때문이다.

현재 2023년 시장 전망이 다소 엇갈리고, 이제까지 전기차 붐을 뒷받침해 온 정부의 전기차 구매지원 축소에 따라 판매에 부정적인 영향도 배제할 수 없는 상황이나, 전기차 및 차세대 자동차로의 생태계 전환과 더불어 대체 연료 차량의 신차 모델을 중심으로 한 경쟁은 더욱 과열 양상을 띨 것으로 예상된다.

이에 따라 지정학적 위기를 비롯해 시장 내 여러 하방 요인의 영향 속에서도 자동차산업 생태계 변화에 따른 차세대 부품 시장은 여전히 상승세를 나타낼 것으로 전망된다. 한편, 2023년 1월 도입된 독일 공급망 실사법을 위시해 ‘RE100’ 참여 확산 움직임에 따른 기업의 부담이 한층 가시화될 수 있을 것으로 예상된다.

* EU는 2035년을 기점으로 내연차 퇴출을 계획 중이며, 독일의 주요 완성차 기업은 전력 100%를 재생에너지로 공급하겠다는 자발적인 글로벌 리더십 이니셔티브인 ‘RE100’을 통해 자발적 탈 탄소 노력을 기하고 있으며, 이는 지속적으로 국내 기업의 녹색 공급망 구축을 위한 압박 요인으로 작용할 것으로 예상된다.

여전히 해소되지 않은 반도체 수급난 속 증가 일로에 있는 차량용 반도체 수요에 대비한 국내 기업의 공급망 확보 노력과 함께 해외 투자 진출, M&A, 기술 파트너십 등을 통한 다양한 해법을 고려해볼 만한 시점이다.

특히 새로운 배터리 규제안* 실행과 더불어 배터리 재활용을 중심으로 한 배터리 순환 경제 진입을 위해 협업과 현지화 노력도 중요할 것으로 보인다. 무엇보다 국내 기업의 발 빠른 위기 대응과 아울러 보다 장기적인 관점에서의 행보가 기대된다.

* EU 그린딜 정책의 일환으로 순환 경제 실현을 위해 기존의 배터리 지침을 개정한 ‘새로운 배터리 규제안’은 배터리 전 주기 탄소 배출량 측정, 재생원료 사용 의무, 사용 후 배터리 회수·처리 의무 등 부과 등을 포함하고 있으며, 2022년 12월 EU 집행위·유럽의회·EU 이사회 3자 협의를 거쳐 2023년 상반기 발효될 것으로 예상되고 있다.

자료제공: 독일 자동차청(KBA), Automobilwoche, 독일 자동차산업협회(VDA), Statista, 주요 기업 홈페이지, Auto-Presse, Auto, motor und sport, Deutsche Welle, EU 집행위, FAZ, 기업 관계자 인터뷰 및 KOTRA 프랑크푸르트무역관 자료 종합

자료편집: 핸들러전문지

- 이전글탈중국과 공급망 재편 놓고 고심하는 기업들 23.03.19

- 다음글환경부, 재활용 쉬운 포장재, 분담금 최대 절반 돌려준다 23.03.19