터키 플라스틱 산업 동향

본문

터키 플라스틱 산업 동향

- 플라스틱 산업 터키 수출 10대 품목, ’20년 100억 달러 수출 기록

- 산업 육성 위해 터키 정부 적극 지원

시장 동향

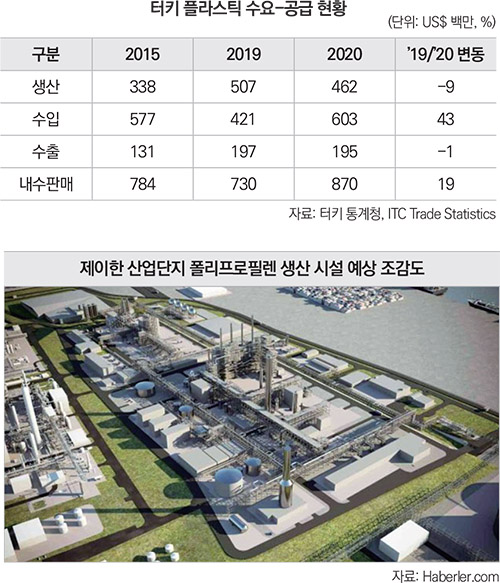

터키의 플라스틱 산업은 터키의 주요 산업 중 하나로, ’15~’20년 사이 연평균 2.1%의 성장률을 기록했으며, ’20년 기준 100억 달러의 수출을 기록했다.

’20년 터키의 플라스틱(HS Code 390120 산업용 플라스틱) 생산량은 954만 톤이었으며, 이 중에 25%(238만 톤)는 수출되었다. 내수시장에는 총 774만 톤이 판매되었다.

제조업이 발달한 터키는 건설, 기계, 전기·전자, 화학, 섬유, 자동차, 가전 등 다양한 곳에 플라스틱을 사용하고 있는데, 터키 플라스틱협회에 따르면, 내수 판매량 중 4만 톤은 포장재, 1.9만 톤은 건축자재 생산에 사용되었다.

한편, 터키 정부는 발전이 더딘 중간재 제조업을 무역수지 적자의 주원인으로 보고, 이를 타개하기 위해 중간재 제조업 발전을 적극적으로 추진하고 있다.

플라스틱 산업 역시 이 중 하나로, 터키 정부는 플라스틱 원재료의 국산화를 위해 우선 육성산업으로 선정했다.

에르도안 터키 대통령은 지난 ’20년 상반기 아다나주 제이한(Ceyhan) 지역에 대규모 석유화학 폴리프로필렌 제조 단지 설립 계획을 발표했다. 현재 프로젝트 기획 단계에 있으며, 투자 규모는 12억 달러로 완공되면 연간 45만 톤의 폴리프로필렌이 생산될 예정이다.

2021년 10월에는 터키의 르네상스 홀딩(Rönesans Holding)이 추가로 17억 달러를 투자하겠다고 발표했으며, 완공 시기는 2025년이다.

수입 동향

터키는 총 100여 개 국가에서 산업용 플라스틱을 수입하고 있다. ’20년 수입 통계 기준, 터키의 산업용 플라스틱 수입 상위 10개국은 각각 수입량의 71%, 수입액의 75%를 차지할 만큼 수입 시장 내 점유율이 높다.

2020년 터키의 산업용 플라스틱 수입 가격은 평균 4.86$/kg, 수출 가격은 2.30$/kg으로 수입 가격은 5.9% 상승한 반면, 수출 단가는 7.3% 하락했다.

경쟁 동향

이스탄불 상공회의소는 매년 매출액 기준으로 500대 기업을 선정한다. 그중 플라스틱 제조업체는 약 50여 개가 포함되어 있으며, 매출액순으로 상위 10개 기업은 다음 표와 같다.

유통 구조

산업용 플라스틱은 대부분 대형 유통업체가 해외로부터 원부자재를 수입한 후 터키 국내에 판매하는 형식이다.

플라스틱의 원자재를 생산할 수 있는 로컬기업이 PETKIM 외에 많지 않은 편이어서 국산 원자재는 국내 수요를 모두 대응하기에 부족하며, 그 외 플라스틱을 생산하는 기업들은 중소 규모로 직접 대량의 원료를 수입 및 보관하기 어렵기 때문이다.

수입 규제 및 관세

터키 정부는 플라스류 제품에 6.3~6.5%의 수입 관세, 10~25%의 추가 관세를 부과하고 있다. 따라서, 터키와 관세동맹 및 FTA를 체결하지 않은 국가 원산 제품의 경우 16.3~31.5%의 수입 관세를 내야 한다. 다만, 한국의 경우 2013년 발효된 한-터키 FTA 덕분에 수입 관세와 추가 관세가 모두 0% 적용되고 있다.

그러나, 수입 관세와 추가 관세 외에도 터키 정부는 대부분의 플라스틱 제품에 수입 감시제를 적용하고 있다. 수입 감시제란, 터키 정부가 자국 산업을 보호하기 위해 수입산 제품에 최저 가격을 정하고 기준 가격 미만으로 수입할 시에는 정부의 특별 허가를 받아야 하는 제도이다.

또한, 수입되더라도 해당 제품의 가격은 지속 모니터링되며 적정 시장가보다 현저히 낮아지면 터키 정부가 개입할 수 있다.

이 때문에 터키 내 플라스틱 원부자재 수입 기업들은 협회를 통해 터키 무역부에 애로사항을 호소하고 있다. 터키 플라스틱협회 협회장 Y.E에 따르면, 올해 상반기 세계적으로 에틸렌 공급 차질에 이어 지난해부터 이어져 온 물류비용 상승 등으로 인해 최근 터키 플라스틱 원자재 가격이 적게는 23%, 많게는 137%까지 상승했다. 이러한 상황에서 수입 관세, 수입 감시제 등으로 제품의 단가는 더욱 증가하여 생산에 어려움을 겪는 기업이 많다고 전했다.

시사점

터키 플라스틱 산업은 원부자재의 수입 의존도가 높은 편으로, 해외 시장의 변수에 많은 영향을 받는다. 그 때문에 원자재 가격이 급등하더라도 포장, 건설, 가전, 자동차 등 다수의 산업과 연계되어 있어 지속 수입 수요가 발생한다.

터키가 플라스틱 제품에 대해 높은 수입 관세만 적용한다면, 중국이나 베트남의 제품과 비교했을 때 한국산 제품은 FTA 관세 우대혜택을 받더라도 가격 경쟁력에 뒤처졌을 수 있다. 그러나 터키 정부가 시행 중인 수입 감시제로 인해 최저 가격 기준이 모든 국가에 동일하게 적용되고 이때, 한국은 한-터키 FTA 관세 우대혜택 덕분에 수입 관세를 감면받아 가격 우위를 차지할 수 있다.

하지만, 터키 정부가 플라스틱 원부자재 국산화를 장려하는 한편 수입 의존도를 낮추기 위해 각종 규제를 시행하는 것을 고려한다면, 장기적으로는 현지 진출도 고려해볼 수 있다. 터키 정부는 각종 투자 인센티브를 제공하여 외국인 투자 유치에 힘쓰고 있다.

일례로 터키 중소기업진흥청(KOSGEB)은 제조업 분야에 발전 자금 투입을 확대하여 국내에서 활동하는 기업들의 R&D 활동을 돕겠다고 밝혔다. 일반적으로 터키 정부가 제공하는 대부분의 투자 인센티브는 세금 감면이 주를 이루지만, R&D 분야에 한해서 연구자금 지원 등이 이루어지기 때문에 터키에 꾸준히 수출 중이거나, 시장에 관심 있는 기업이라면 단독 혹은 현지 기업과 합작 투자 등을 고려해 볼 수 있다.

자료제공: 터키 통계청, ITC Trade Statistics, Euromonitor, 이스탄불 상공회의소, Tariff-tr, haberler.com, Hurriyet, Dunya, PAGEV, PAGDER, PLASFED, 이스탄불무역관 자료 종합

자료편집: 핸들러전문지

- 이전글일본 금속 주조 형틀 시장 동향 22.02.20

- 다음글2022년 10대 경제 키워드 “AFTER TIMES(코로나 이후의 미래)” 22.02.20