멕시코 플라스틱 시장동향

본문

멕시코 플라스틱 시장동향

- 코로나발 경기 위축으로 타격받았던 플라스틱 산업, 자동차 및 건설 업계 재활성화로 회복세

- 일회용 플라스틱 규제 州 증가로 바이오플라스틱 유망

상품명 및 HS Code

시장동향

유로모니터에 따르면, 2020년 기준 멕시코의 플라스틱 생산 규모는 121억으로 라틴 아메리카 지역 내 2위(26.4%)이다. 또한 생산액 대비 수익액은 32.6% 수준으로 라틴 아메리카 내 수익성 1위이다.

코로나 이후 멕시코의 플라스틱 산업은, 2020년도에는 생산량이 9% 하락하는 등 타격을 받았었다. 코로나로 인해 비닐봉지, 비닐장갑, 주사기 등 일회용품 사용은 증가하였으나, 경기가 위축되어 자동차 및 건설 업계의 플라스틱 자재 수요가 더 큰 폭으로 줄어들었기 때문이다.

최근 자동차 및 건설 업계가 재활성화되며, 플라스틱 산업도 함께 회복세에 접어들었다. 경제잡지 포브스지는 2022년 멕시코 플라스틱 산업 성장률을 4.2%로 전망하였고, 유로모니터도 2020년부터 2025까지 멕시코 플라스틱 산업이 연평균 7.1% 성장할 것으로 전망하였다.

또한 USMCA에 따라 충족해야 할 역내 가치 비율이 점차 상승함에 따라, 자동차부품으로 활용되는 플라스틱에 수요가 상승하여 전체 산업의 성장을 견인할 것으로 예상된다.

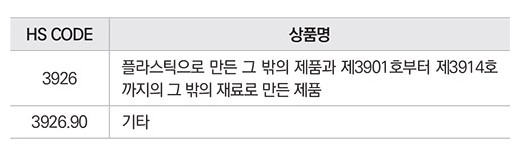

멕시코 플라스틱산업협회(ANIPAC, Asociación Nacional de Industrias del Plástico)의 데이터에 따르면, 플라스틱 산업은 멕시코 전체 GDP의 3%, 제조업 GDP의 약 5%를 차지한다. 또한 2021년 멕시코 플라스틱 산업 매출액은 전년 대비 26.6% 증가한 206억2,600만 달러로 팬데믹 이전이었던 2019년 수준(172억9,300만 달러)을 상회하였다. 매출액 기준 가장 큰 비중을 차지하는 플라스틱 제품은 합성수지(30.1%), 봉투 및 플라스틱 필름(16.4%), 자동차 부품(15.4%) 순이다.

수출입 동향 및 대한 수입 규모

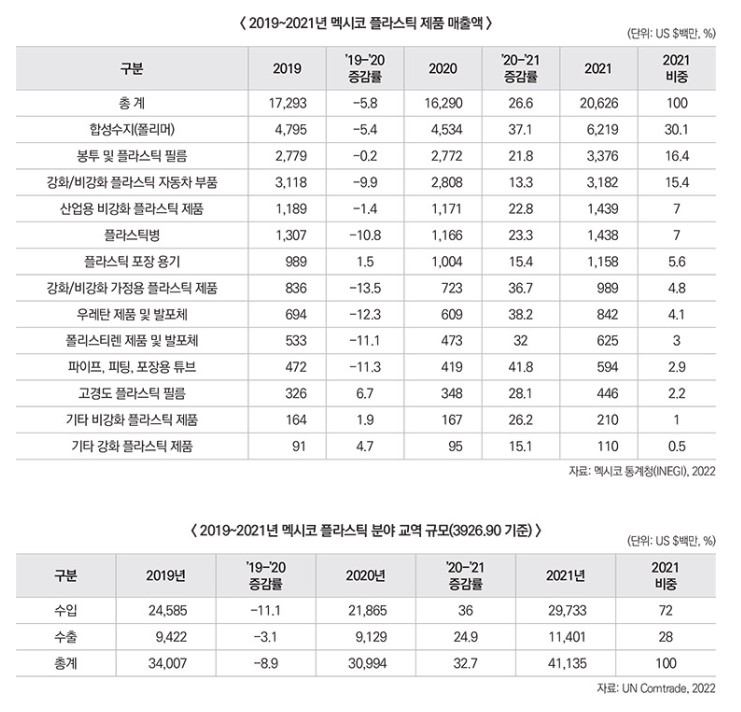

멕시코 플라스틱 교역 규모는 2020년에는 코로나 영향으로 전년 대비 8.9% 감소하였으나, 2021년에는 전년 대비 32.7% 성장하여 411억3,500만 달러를 기록하였다. 이는 팬데믹 이전인 2019년도(340억700만 달러)보다도 21% 성장한 수치이다.

2021년 기준, 전체 플라스틱 교역 중 수입은 72%, 수출은 28%이다. 2021년 수입금액은 전년 대비 36% 증가한 297억 달러로 팬데믹 이전인 2019년보다 51억4,000만 달러를 상회하는 금액이다. 2021년 수출금액은 전년 대비 24.9% 증가한 114억 달러로, 2019년보다 20억 달러 증가했다.

2021년 멕시코의 플라스틱 품목 관련 주요 수입 대상국은 미국(24억5,100만 달러), 중국(9억5,100만 달러), 독일(2억5,000만 달러), 일본(2억2,200만 달러), 한국(1억5,700만 달러) 순으로 나타났다. 미국은 수입의 절반 이상인 52%를, 상위 5개국이 전체 수입의 85%를 차지하고 있다. 한국의 점유율은 3.3% 정도이다.

HS Code 4자리 기준, 2021년 한국의 대멕시코 플라스틱 수출 현황을 살펴보면, 폴리아세탈 등 기타 레진(HS Code 3907, 22.3%), 플라스틱제의 기타 판·시트·필름·박 또는 스트립(HS Code 3902, 18.2%), 스티렌의 중합체(HS Code 3903, 17.8%) 등이 절반 이상을 차지했다.

경쟁 동향

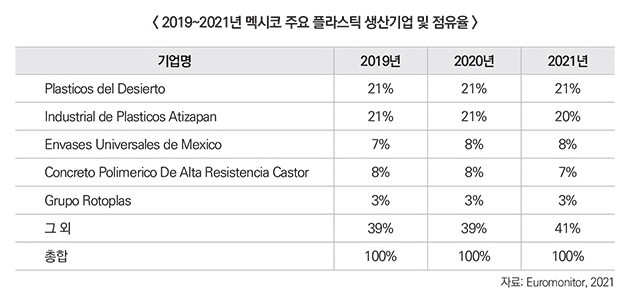

멕시코의 플라스틱 산업은 기업 집중도가 높은 편으로, 상위 2개 기업이 전체 생산액의 40% 이상을 차지하고 있다. 주요 플라스틱 기업으로는 Plasticos del Desierto, Industrial de Plasticos Atizapan, Envases Universales de Mexico 가 꼽힌다.

멕시코 플라스틱산업협회(ANIPAC) 홈페이지(https://anipac.org.mx/)에서 해외기업의 판매법인을 포함해 플라스틱 제품 분야별 업체 목록을 확인할 수 있다.

유통구조

플라스틱 유통은 크게 소비자에게 판매되는 완제품 유통과 산업용 원재료 유통으로 나눌 수 있다. 두 가지 모두 대부분 현지 도·소매업체를 포함한 디스트리뷰터를 중심으로 유통되고 있으며, 멕시코의 제조업체 혹은 소비자가 외국의 플라스틱 원자재 혹은 완제품 생산업체와 직접 거래하는 경우는 드문 편이다.

주요 디스트리뷰터로는 Washington Penn Plastic De Mexico, Futura Industrial, Pulidos De Juarez, Cadillac Rubber And Plastics De Mexico, Plastic Tec 등이 있다.

멕시코 경제부에 따르면, 플라스틱 업체들을 크게 플라스틱 레진 및 첨가제를 생산하는 석유화학 분야와 2) 제품을 생산하는 플라스틱 성형 분야로 나누어보았을 때 유형별로 지역이 나뉜다. 석유화학 분야 공장들은 주로 타마우리파스州의 탐피코, 베라크루즈州의 코아트사코알코스에 위치해있다.

플라스틱 성형업체들은 전 지역에 분포되어있는데, 완제품의 유형별로 의학 관련 플라스틱 제품은 북쪽에 클러스터가 형성되어 있고, 자동차·가전·항공 관련 제품은 북쪽 및 바히오 지역, 신발·재생 플라스틱은 바히오 지역과 중앙 지역, 포장재·소비재는 동남쪽에 밀집되어있다.

관세율 및 인증

HS Code 3926.90군의 경우 관세율 15%와 부가세 16%가 부과되며, 멕시코 공식 표준규범 NOM-050-SCFI-2004(제품의 일반 정보 및 상업 정보) 인증이 필요하다.

바이오플라스틱 제품의 경우, NMX-E-267-CNCP-2016 인증을 선택적으로 취득할 수 있다. 이 인증은 제품의 재질을 심사하기 위한 목적으로, 제품의 난연성 등을 정밀하게 검사, 자국 내 제조 및 유통 관련 제품이 적합함을 보증한다. 즉, 제품의 퀄리티를 보장한다는 일종의 보증 개념의 인증이다.

플라스틱 관련 규제

멕시코의 경우, 연방 정부 차원의 일회용 플라스틱 사용 규제는 없으나, 총 32개 주 중 19개 주에서 개별적인 규제를 두고 있다. 멕시코시티의 경우, 2021년 1월 1일부터 일회용 플라스틱 사용금지 조치를 내려 포크, 나이프, 스푼, 접시, 빨대, 플라스틱 뚜껑, 컵, 풍선, 플라스틱이 포함된 일회용 커피 캡슐, 일회용 플라스틱 탐폰 어플리케이터 등의 품목이 사용규제를 받게 되었다. 이러한 규제 조치로 인해 바이오플라스틱 소재를 활용한 제품 수요증가가 예상되는 바이다.

시사점

멕시코 플라스틱 산업은 코로나 영향으로 다소 타격을 받았으나, 2022년도에는 회복세에 접어들어 전년 대비 4.2% 성장할 것으로 전망된다. 멕시코 플라스틱 교역 규모도 2021년에는 전년 대비 32.7% 성장하여 이미 팬데믹 이전인 2019년도보다도 21% 성장한 상황이다.

앞으로 USMCA 역내 가치 비율 기준이 강화되고, 전기차용 플라스틱 수요가 증가함에 따라 멕시코의 플라스틱 산업은 점점 성장할 것이라 예상된다.

한국은 對멕시코 플라스틱 수출 5위 국이나, 그 비중은 3.3%로 아직까지 크지 않다. 향후 멕시코 플라스틱 시장으로 진출을 고려한다면 최근 일회용 플라스틱 사용이 규제되는 추세를 감안해 바이오플라스틱 분야도 염두에 두는 것을 권장한다. 또한 멕시코는 완제품 유형별로 공장 클러스터가 밀집되어있으니 진출전략 수립 시 지역에 대한 고려도 필요하다.

자료제공: 멕시코 연방관보(DOF), 멕시코 통계청(INEGI), 멕시코 경제부(SE), Euromonitor, UN Comtrade, 멕시코 플라스틱 산업협회(Anipac), Ambiente Plástico, Plastics Technology Mexico, 플라스틱 산업포털(PlasticNet), 멕시코 일간지 Forbes, La Jornada 등 KOTRA 멕시코시티무역관 자료 종합

자료편집: 핸들러전문지

- 이전글중국 사출성형기 시장동향 22.11.20

- 다음글현대경제연구원, 2023년 한국 경제 전망 발표 22.11.20